O Simples Nacional (SN), regime tributário instituído pela Lei Complementar 123/2006, se diferencia do Lucro Real e Lucro Presumido pela simplificação do pagamento de oito tributos através de uma única guia de recolhimento.

Desde a última atualização em 2018, empresa com faturamento anual de até R$ 4,8 milhões podem ser contempladas dentro deste regime.

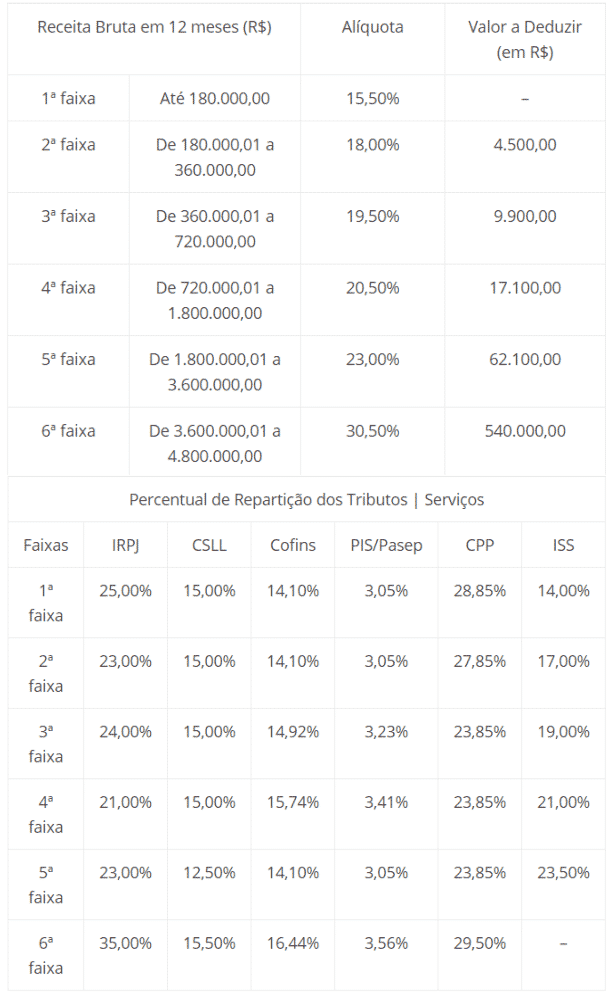

O regime simplificado é composto por 6 (seis) faixas de faturamento, cada uma com uma alíquota a ser cobrada, conforme o volume de faturamento da empresa.

Dessa forma, ao gerar o Documento de Arrecadação do Simples Nacional (DAS) o contribuinte estará pagando, de uma só vez, até oito impostos e contribuições diferentes.

Neste post você vai entender quais são os tributos que integram a alíquota do Simples Nacional e qual a finalidade de cada um deles.

Confira!

Sublimites do regime simplificado

Sublimites são limites diferenciados de receita bruta válidos apenas para efeito de recolhimento dos impostos ICMS e ISS.

Dessa forma, para que estes dois impostos sejam cobrados dentro do simples deve-se considerar o limite de faturamento de até R$3,6 milhões.

Sobre isso, o Manual do PGDAS esclarece, no item 8.4, que:

“…uma empresa com faturamento entre R$ 3,6 milhões e R$ 4,8 milhões poderá ser optante pelo Simples Nacional e, ao mesmo tempo, ter que cumprir suas obrigações relativas ao ICMS e ao ISS no respectivo Estado, Distrito Federal ou Município.”

Lembrando que a aplicação de sublimites depende da participação do Estado ou Distrito Federal no PIB (Produto Interno Bruto) nacional.

Dessa forma, os Estados cuja participação no PIB seja de até 1% podem adotar o sublimite de receita bruta anual de R$ 1.800.000,00.

Por outro lado, as UF’s que não aderirem ao sublimite acima, assim como aqueles que tiverem a participação no PIB superior a 1%,ficam obrigados a aplicar o sublimite de receita bruta anual de R$ 3.600.000,00, conforme estabelecido no art. 19 da LC nº 123, de 2006.

Quais são os tributos pagos no Simples Nacional?

Todo mês a empresa tributada pelo regime simplificado precisa realizar a apuração da receita no PGDAS para gerar o DAS com o valor a ser pago referente ao período.

Embora o DAS contenha um valor único, isto não significa que os outros tributos não estão sendo recolhidos, pelo contrário.

A legislação prevê o pagamento de oito impostos e contribuições de forma unificada no SN:

- ICMS – Imposto sobre Circulação de Mercadorias e Serviços;

- ISS – Imposto sobre Serviços;

- IRPJ – Imposto de Renda de Pessoa Jurídica;

- CSLL – Contribuição Social sobre Lucro Líquido;

- PIS/PASEP – Programa de Integração Social / Programa de Formação do Patrimônio do Servidor Público;

- COFINS – Contribuição para o Financiamento da Seguridade Social;

- IPI – Imposto sobre Produto Industrializado;

- CPP – Contribuição Patronal Previdenciária;

Cumpre anotar que o percentual de repartição de cada tributo para a formação da alíquota do SN sofre variação conforme a faixa de faturamento da empresa optante pelo regime.

Outro ponto a ser destacado é que alguns impostos são cobrados somente daqueles que exercem atividades específicas, como o ISS por exemplo.

Veja como funciona.

ICMS – Imposto sobre Circulação de Mercadorias e Serviços

O ICMS é um dos impostos cobrados na alíquota do simples embutido em uma série de produtos, tais como alimentos, eletrodomésticos e eletrônicos, mas também está presente em alguns serviços (exemplo: transportes intermunicipal e interestadual e comunicação).

Toda a arrecadação deste tributo é repassada aos estados para que apliquem esses recursos nas áreas de maior necessidade da população.

Especificamente dentro do regime simplificado, o sublimite para recolhimento do ICMS é de R$ 3.600.000,00, mesmo que o limite de receita bruta anual do simples agora seja de R$ 4.800.000,00.

ISS- Imposto sobre Serviços

O ISS é um imposto municipal cobrado de empresas prestadoras de serviços geralmente dispensadas do pagamento do ICMS.

A Lei Complementar n° 116/2003 apresenta a relação dos serviços sujeitos ao recolhimento do ISS, alguns deles são:

- médico;

- psicológico;

- jurídico;

- engenharia;

- informática;

- planos de saúde;

- aluguel de veículos e outros bens;

- entre outros.

Assim como para o ICMS, não houve alteração na alíquota do ISS com a última atualização do SN.

Deste modo, caso a empresa ultrapasse o sublimite de faturamento não poderá recolher este tributo pelo simples.

IRPJ – Imposto de Renda de Pessoa Jurídica

O IRPJ é cobrado de pessoas jurídicas bem como de estatais, sociedades mistas, instituições em falência.

Nos casos de empreendimentos rurais, a regra para o recolhimento do IRPJ varia em razão de ser Pessoa Jurídica ou Pessoa Física.

Da mesma forma como ocorre no ICMS e ISS, a alíquota do IRPJ varia de acordo com o volume de faturamento e a faixa do SN em que a empresa está.

CSLL – Contribuição Social sobre o Lucro Líquido

A CSLL, instituída pela Lei n° 7.689/88, é outro tributo incluído no DAS pago pelo contribuinte optante pelo regime simplificado, cuja finalidade é o financiamento da seguridade social.

Assim sendo, a arrecadação da CSLL viabiliza o custeamento dos gastos governamentais em políticas públicas voltadas à proteção do cidadão nas áreas da saúde, aposentadoria e em situação de desemprego.

PIS/PASEP

Os recursos provenientes do recolhimento destes dois tributos, o PIS cobrado de trabalhadores do setor privado e o PASEP de servidores públicos, são destinados ao pagamento do seguro-desemprego.

COFINS – Contribuição para o Financiamento da Seguridade Social

Assim como a CSLL, a arrecadação da COFINS também é utilizada para financiar a seguridade social nas áreas de previdência, assistência social e saúde pública.

O cálculo deste tributo leva em consideração o faturamento mensal e o valor total da receita, independente do tipo de atividade que ela exerça.

IPI – Imposto sobre Produto Industrializado

O IPI é um imposto federal, previsto no art. 153 da Constituição Federal e regulamentado pelo Decreto n° 7.212/2010, é cobrado dos estabelecimentos industriais tanto para produtos nacionais quanto importados.

Basicamente a função deste tributo é arrecadar recursos para o Tesouro Nacional.

Ele incide sobre todos os produtos industrializados, quer sejam beneficiados, transformados, montados, acondicionados ou restaurados.

Entretanto, ele não é um imposto cumulativo. Assim, mesmo que o item passe por várias etapas de industrialização a alíquota ainda será a mesma.

Vale lembrar que os produtos que tiveram um processo de industrialização parcial também estão sujeitos à cobrança do IPI.

Dessa forma, assim que um produto sai da indústria o IPI é cobrado. Já no caso dos importados o recolhimento do imposto ocorre ainda no porto.

CPP – Contribuição Patronal Previdenciária

A CPP é um tributo de competência federal vinculado ao INSS, embora a fiscalização e cobrança seja de competência da Receita Federal do Brasil.

Esta contribuição ajuda a manter o regime da previdência, dando suporte àqueles que adquiriram por lei o direito de usufruir dos seus benefícios.

Da mesma forma como os outros tributos, a alíquota da CPP varia conforme o regime tributário da empresa, sendo capaz de atingir até 20% do salário do colaborador ou do pró-labore.

Anexos do Simples Nacional

Todos os percentuais referentes a cada um dos oito tributos que formam a alíquota do SN constam nos Anexos da LC n° 123/2006.

Veja a seguir.

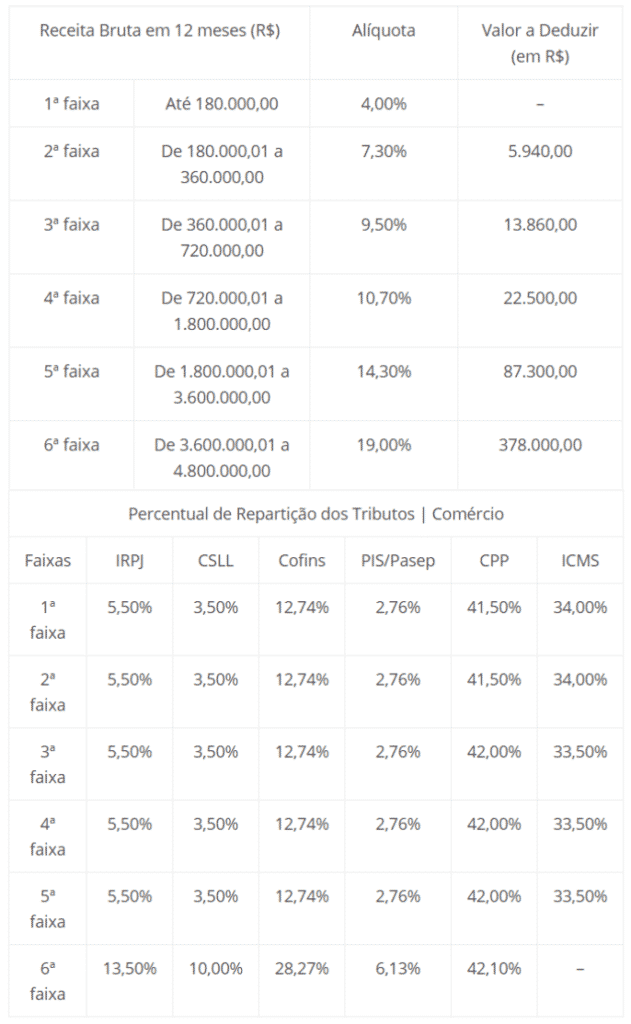

Anexo I – Comércio

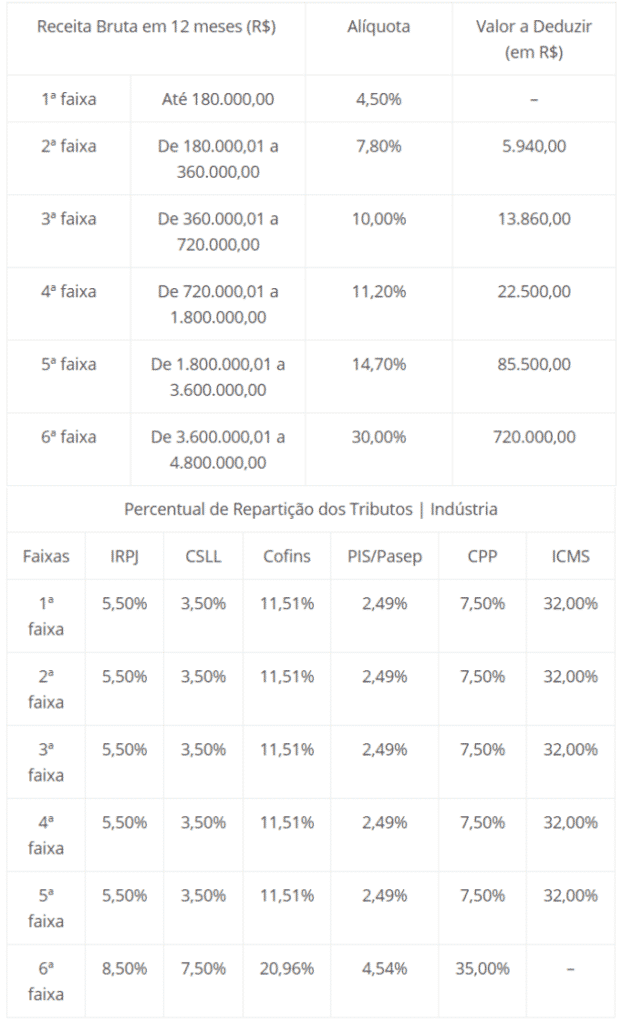

Anexo II – Indústria

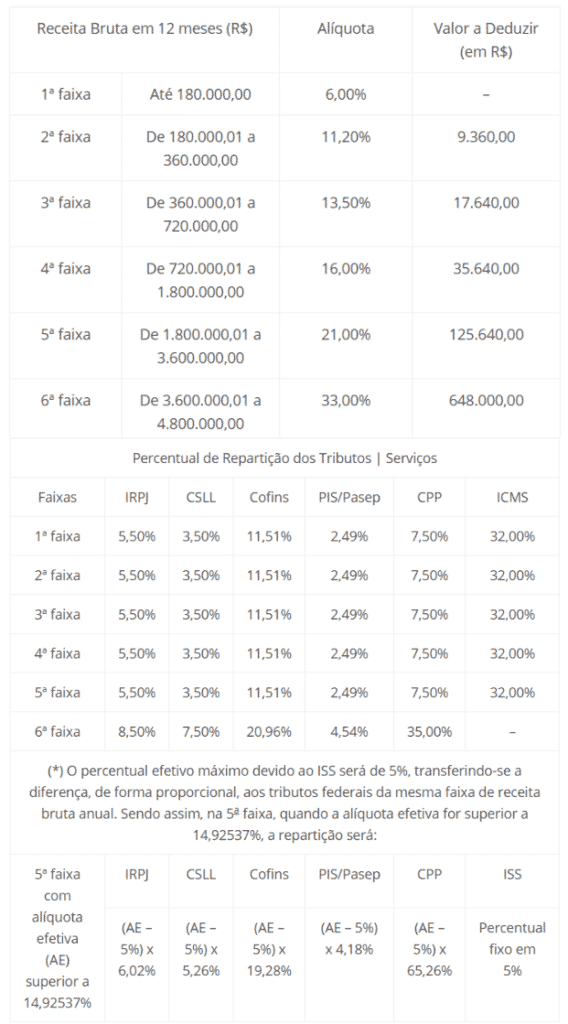

Anexo III – Prestadores de Serviços

Aplica-se a receitas envolvendo a locação de bens móveis e outros serviços que não estão relacionados no § 5°-C do art. 18 da LC n°123/2006.

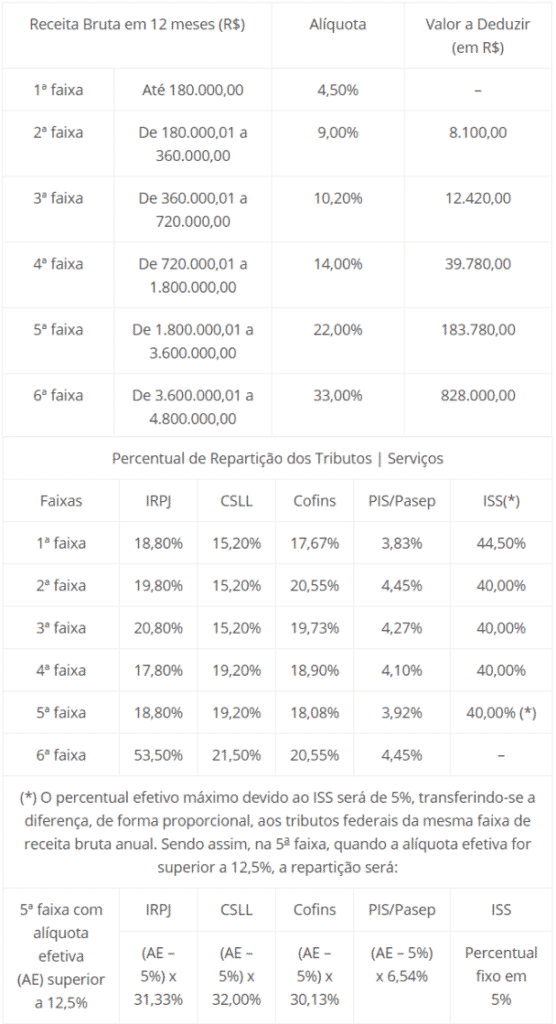

Anexo IV – Prestadores de Serviços

Este Anexo se aplica às receitas obtidas por meio da prestação dos serviços relacionados no § 5°-C do art. 18 da LC n° 123/2006.

Anexo V – Prestadores de Serviços

As alíquotas e partilha contidas no Anexo V, por sua vez, referem-se aos serviços listados no § 5o-I do art. 18 da LC n° 123/2006.

DICA EXTRA: O primeiro passo para contadores

Atenção você contador ou estudante de contabilidade, o trabalho para seguir com sucesso na carreira profissional é árduo, inúmeros são os desafios que vamos precisar superar nessa jornada. Mas tenha em mente que o conhecimento é o maior bem que você pode ter para conseguir conquistar qualquer que seja os seus objetivos.

Exatamente por isso apresentamos para você o curso CONTADOR PROFISSIONAL NA PRÁTICA, o curso é sem enrolação, totalmente prático, você vai aprender todos os processos que um contador experiente precisa saber. Aprenda como abrir, alterar e encerrar empresas, além da parte fiscal de empresas do Simples Nacional, Lucro Presumido e MEIs. Tenha todo o conhecimento sobre Contabilidade, Imposto de Renda e muito mais. Está é uma ótima opção para quem deseja ter todo o conhecimento que um bom contador precisa ter, quer saber mais? Então clique aqui e não perca esta oportunidade que com certeza vai impulsionar sua carreira profissional!

Conteúdo original Eficiência Fiscal