Bens

Entenda a importância da contabilidade para quem vai abrir uma empresa

Já parou para pensar no quão importante é a atividade da contabilidade para quem vai abrir uma empresa?

Para que uma empresa seja mantida saudavelmente, a contabilidade é uma indispensável aliada.

Além de ser um serviço que tem a capacidade de reduzir impostos, utilizando o Planejamento Tributário correto, a contabilidade é muito importante para qualquer porte e atividade de empresa.

Mais do que alguém que vai cuidar das contas, o contador também é o profissional que ajuda a abrir, manter e encerrar as empresas.

É através da contabilidade que ocorre a análise, controle e organização de seu Patrimônio, seja a entidade com ou sem fins lucrativos, bem como as pessoas físicas.

E abrir uma empresa é complexo, no âmbito geral, mas com o auxílio potencializador da contabilidade, a abertura de empresa se torna algo prático e tem maiores chances de garantir sobrevivência.

As ideias são o primeiro ponto de partida, mas não bastam. É preciso que todos os detalhes da empresa estejam documentados para o melhor aproveitamento dos recursos que serão disponibilizados.

Nesse artigo irei listar alguns pontos cruciais da contabilidade, que irão te fazer entender o quanto ela é importante para uma empresa.

Boa leitura!

Desenvolvendo o seu Patrimônio

O Patrimônio é um dos pilares que irá definir o sucesso da empresa, além do fato de que a entidade só é criada após o investimento de cada sócio, que por sua vez é descrito no Contrato Social.

Ele é definido por ser o conjunto de bens, direitos e obrigações que pertencem à pessoa física ou jurídica, mesmo que opere com ou sem finalidade lucrativa; E onde:

• Bens: São elementos tangíveis e intangíveis, que de alguma forma compõem a entidade e servem de solução para satisfazer necessidades e desejos dos clientes, como o estoque de produtos, terrenos, softwares e patentes.

• Direitos: Representa tudo aquilo que a empresa tem para recebimento por conta de sua operação, como os clientes, as duplicatas a receber e as aplicações financeiras.

• Obrigações: São questões referentes às dívidas e impasses que a empresa possui, como fornecedores, duplicatas a pagar, salários e empréstimos.

Em suma, no ativo da empresa consta a parte positiva do balanço, que são os Bens e os Direitos.

Já no passivo consta o lado negativo do balanço, que são as Obrigações e a divisão do patrimônio líquido – PL – entre o quadro de sócios.

O Patrimônio é divido entre o ativo e o passivo, sendo que para os dois lados existem os Circulantes e Não-Circulantes.

Ativos e passivos circulantes se referem a fatores realizáveis e de retorno à curto prazo, ao contrário dos ativos e passivos Não-Circulantes referem-se à fatores à longo prazo.

Estabelecendo um Plano de Contas

Quando a empresa é criada, devem-se levar em conta todos os aspectos possíveis que irão influenciar, em algum momento, no negócio, seja do passado, presente e futuro.

O Plano de Contas é onde são inseridas todas as informações contábeis pertinentes ao negócio, a fim de arquiteta-lo financeiramente da melhor forma e mais completa possível.

Assim você terá uma base de dados maior para as tomadas de decisões e terá maior praticidade e tranquilidade para operar positivamente.

Mas é indispensável que sejam colhidas informações apropriadas às atividades pretendidas, para que as previsões e análises sejam bem mais precisas e úteis.

Definindo a tributação da empresa

Os impostos são recolhidos de cada segmento de acordo com as atividades exercidas.

E nada melhor do que ter um contador para realizar um minucioso trabalho para ajudar na escolha de qual regime tributário a empresa irá se enquadrar anualmente.

A Declaração do Imposto de Renda também é outro serviço contábil que, quando bem feito, pode ser bastante vantajoso para a empresa, assim como para a pessoa física que fica por trás do negócio.

Diante da complexidade e da constante manutenção da legislação tributária e fiscal, ter um contador atualizado com as Leis é fundamental para não finalizar o exercício endividado e até falir.

Registrando os fatos e atos contábeis

Num contexto ampliado, os Registros Contábeis podem ser definidos com o conjunto de dados para nortear a administração financeira do negócio.

De forma geral, os atos contábeis não são registrados por não causarem alteração no patrimônio da empresa, a não ser que sejam registrados como Contas de Compensação, que é um tipo de controle à parte do sistema patrimonial.

O ato contábil pode ser um contrato assinado sem relevância monetária ou o registro de novos funcionários…

Já os fatos contábeis serão registrados exatamente por provocarem alteração no patrimônio da organização, como a compra de materiais e de insumos operacionais rotineiros.

Logo….

A entidade poder desfrutar de uma contabilidade bem feita, ética e transparente é algo que impulsiona ainda mais o valor que o cliente irá depositar nela.

Com a Contabilidade bem estruturada, o desenvolvimento geral da empresa é mais certo, pois os dados serão capazes de identificar as melhores práticas e alternativas financeiras para o negócio.

Será possível criar projeções mais assertivas com o uso de um bom serviço contábil.

E, antes de tudo, o contador é quem realiza os processos para abertura de empresa e é através do mesmo que haverá fundamentos para agir gerencialmente.

Incide ICMS na transferência de bens entre imóveis de empresa

Ao contrário de doutrinadores “contaminados” pelo Decreto-Lei 406/1968, o diretor da área de impostos da PricewaterhouseCoopers, Daniel Dix Carneiro, afirmou que incide ICMS em transferências de mercadorias entre estabelecimentos de uma mesma empresa.

Em palestra no Rio de Janeiro durante seminário promovido pela Associação Brasileira de Direito Financeiro sobre as principais controvérsias geradas pelo ICMS nos 20 anos da Lei Kandir, Carneiro apontou que esta norma foi clara ao definir o fato gerador do ICMS nas transferências. O artigo 12, inciso I, da lei estabelece que incide o tributo quando “da saída de mercadoria de estabelecimento de contribuinte, ainda que para outro estabelecimento do mesmo titular”.

Mas alguns doutrinadores ainda estão sob o efeito do Decreto-Lei 406/1968, disse Carneiro, e entendem que a mera transferência da mercadoria, sem sua tradição (transferência de posse ou propriedade) nem intuito de se obter lucro, não atrai o ICMS. Essa interpretação foi validada pelo Superior Tribunal de Justiça na Súmula 166: “Não constitui fato gerador do ICMS o simples deslocamento de mercadoria de um para outro estabelecimento do mesmo contribuinte”.

Contudo, Carneiro – que é professor da PUC-Rio, da FGV e do Ibmec – opinou que essa linha de raciocínio foi superada pela Lei Kandir. Além de o artigo 12, I, ser claro quanto ao fato gerador do ICMS, a norma não exige a transmissão da propriedade nem o fim lucrativo para a incidência do tributo, ressaltou. Até porque, continuou, na maioria das vezes, as transferências de mercadorias são feitas com o intuito de posteriormente vendê-las.

Apesar disso, a Súmula 166 ainda pode ser aplicada em alguns casos, destacou o diretor da PwC. São eles: quando houver transferência de bens do mesmo titular de ativo imobilizado, pois esse repasse geralmente não é feito para revenda; quando houver deslocamento de mercadorias do mesmo titular destinados a seu uso e consumo; ou quando a transferência for feita entre estabelecimentos do contribuinte localizados no mesmo estado, já que isso não altera a arrecadação do Fisco local.

Visão sistêmica

No mesmo evento, o auditor-fiscal Leonardo de Andrade Costa, que é professor da FGV, defendeu que seja estabelecida uma base nacional de cálculo de ICMS. A seu ver, isso poderia ser definido por lei complementar.

Costa também criticou o sistema brasileiro de controle de constitucionalidade. “Aqui não existe a teoria da inconstitucionalidade por agregação. O exame não pode ser apenas do ato que se está examinando, mas o conjunto dos atos relativos a ele já perpetrados. Às vezes o ato não atinge o núcleo inatingível, mas os demais ao seu entorno, sim”.

Com essa análise restrita, as cortes do Brasil têm uma visão meramente positivista dos tributos, não sistêmica. E isso, a seu ver, provoca distorções, indevidamente prejudicando alguns contribuintes e beneficiando outros.

Fora do cálculo

O Supremo Tribunal Federal decidiu na semana passada que o ICMS, por não compor faturamento ou receita bruta das empresas, deve ser excluído da base de cálculo do PIS e da Cofins. O resultado, por 6 votos a 4, representou uma vitória dos contribuintes.

Advogados tributaristas elogiaram a decisão, afirmando que ela aumenta a segurança jurídica. Para o tributarista Sacha Calmon, a inclusão do ICMS na base de cálculo do PIS/Cofins é inconstitucional. “A base de cálculo tem que refletir o fato gerador. Não pode ter como base outro imposto. Isso é um estrupício.”

Por outro lado, o ministro do STF Gilmar Mendes, voto vencido na discussão, disse que “tudo leva a crer que as consequências deste julgamento serão desastrosas para o país”. De acordo com o ministro, a decisão foi uma demonstração de “hipertrofia do controle judicial”. Segundo ele, o Supremo, com a tese, estendeu os limites do conceito constitucional de faturamento para adequá-lo à tese que implique em redução do imposto.

Meus bens podem ser penhorados para pagar as dívidas de meu cônjuge?

Antes de mais nada, é preciso saber qual foi o regime de bens escolhido pelo casal. Nossa leitora esclareceu que está casada há 08 anos sob o regime da comunhão parcial e que adquiriu um carro em seu nome (único dono).

Adiantando a resposta do título afirmamos que SIM, seus bens podem ser penhorados para pagar a dívida de seu marido, ainda que nenhum desses bens esteja em nome dele.

Conforme dispõe o art. 1.658 do Código Civil Brasileiro, via de regra, os bens que sobrevierem ao casal comunicam-se no regime da comunhão parcial.

Art. 1.658. No regime de comunhão parcial, comunicam-se os bens que sobrevierem ao casal, na constância do casamento, com as exceções dos artigos seguintes.

O art. 1.660 dispõe quais bens entram na comunhão:

Art. 1.660. Entram na comunhão:

I – os bens adquiridos na constância do casamento por título oneroso, ainda que só em nome de um dos cônjuges;

II – os bens adquiridos por fato eventual, com ou sem o concurso de trabalho ou despesa anterior;

III – os bens adquiridos por doação, herança ou legado, em favor de ambos os cônjuges;

IV – as benfeitorias em bens particulares de cada cônjuge;

V – os frutos dos bens comuns, ou dos particulares de cada cônjuge, percebidos na constância do casamento, ou pendentes ao tempo de cessar a comunhão.

Desta forma, os bens adquiridos a título oneroso na constância do casamento são de propriedade de ambos os cônjuges.

Destaco um julgado do TJ-PR no qual os desembargadores deram provimento a um recurso de um Exequente que requereu a penhora da meação dos bens do marido da Executada:

Recurso inominado. Cumprimento de sentença. Extinção por ausência de bens penhoráveis. Exequente que requer a penhora da meação dos bens do cônjuge da executada. Possibilidade. Comunicabilidade dos bens de casal em regime de comunhão parcial de bens. RECURSO Inominado provido. (TJPR – 1ª Turma Recursal – 0014576-64.2012.8.16.0031/0 – Guarapuava – Rel.: Renata Ribeiro Bau – – J. 22.04.2015)

No caso acima, o processo havia sido extinto por falta de bens passíveis de penhora, oportunidade em que o Exequente recorreu e obteve êxito no pedido de penhora de meação.

A Juíza Relatora do caso, Dra. Renata Ribeiro Bau, fundamentou seu voto da seguinte maneira:

Com razão a parte recorrente, vez que é permitida a penhora de bens do cônjuge que representem a meação da parte devedora, diante da comunicabilidade decorrente do comunhão parcial de bens, nos termos do artigos 1.658 e 1.660 do Código Civil. Assim, correto o pedido da parte exequente, e, em havendo qualquer ilicitude na penhora poderá o proprietário do bem penhorado demandar pelos meios necessários para que se verifique a possibilidade de manutenção ou não de eventual penhora realizada.

Concluindo, é possível que os bens de um cônjuge casado sob o regime de comunhão parcial de bens sejam penhorados para quitar as dívidas adquiridas pelo outro cônjuge, desde que presentes os requisitos do Código Civil.

Caso ainda tenham dúvida sobre o tema, sugiro que entrem em contato com um advogado cível de sua confiança.

Via Estevan Facure

Justiça entende que sócios ocultos respondem com seus bens por dívidas trabalhistas

A Justiça do Trabalho tem responsabilizado os chamados sócios ocultos – que não aparecem nem assumem qualquer responsabilidade perante terceiros – para quitar dívidas trabalhistas, caso não exista outra forma de honrar pagamentos.

Esses sócios têm sido localizados por meio do Cadastro de Clientes do Sistema Financeiro Nacional (CCS), desenvolvido pelo Banco Central (BC). Há diversas condenações na Justiça do Trabalho e até mesmo do Tribunal Superior do Trabalho (TST). Nos casos em que o Judiciário entende ter havido fraude, o sócio oculto que atua de fato na sociedade tem sido condenado.

O CCS é utilizado quando não são encontrados bens por outros meios já comuns como o Bacen Jud (bloqueio de contas bancárias), o Renajud (de automóveis) e o Infojud (que fornecem dados do Imposto de Renda). O cadastro, criado para auxiliar investigações sobre lavagem de dinheiro, permite a localização dos titulares de contas bancárias – representantes e procuradores.

A partir do cruzamento de informações do CCS com outros dados fornecidos pelo Banco Central, Receita Federal e Juntas Comerciais, a Justiça do Trabalho passou a utilizar as informações para o bloqueio de valores de contas bancárias de terceiros.

Neste ano, até 7 de março, foram feitas 47.896 consultas ao CCS, segundo dados fornecidos ao Valor pelo Banco Central. Em 2016, ocorreram 268.428 buscas pelo sistema. O número é 124 vezes superior ao de 2009, quando foram registrados 2.161 acessos.

Os 24 Tribunais Regionais do Trabalho (TRTs) do país e o Tribunal Superior do Trabalho já possuem convênio com o Banco Central para que os magistrados possam se cadastrar e ter acesso aos dados.

Recentemente, a 7ª Turma do TST condenou um empresário a responder pelas dívidas trabalhistas de uma empregada da Arlindo Postal, indústria de compensados em Passo Fundo (RS), na qualidade de sócio oculto da empresa. Os dados para qualificá-lo como sócio oculto foram obtidos no pelo juiz de primeira instância no CCS.

O empresário recorreu ao Tribunal Regional do Trabalho (TRT) do Rio Grande do Sul e alegou que houve cerceamento de defesa, por não ter tido oportunidade de se manifestar e produzir contraprova no processo. O TRT manteve a condenação ao constatar que, apesar de o empresário ter se retirado da sociedade, ele continuou como responsável legal pela empresa na qualidade de sócio oculto e teria se beneficiado do trabalho da funcionária durante o contrato de trabalho.

O tribunal destacou ainda que o empresário comprou imóvel da empresa, que passou a ser locatária, “em nítida fraude contra credores, com o objetivo de retirar o imóvel do patrimônio da empresa”, segundo a decisão.

Para o relator do caso no TST, ministro Vieira de Mello Filho, não houve cerceamento de defesa, uma vez que é possível consultar o CCS posteriormente ao ajuizamento dos embargos à execução.

Em outro caso julgado em outubro de 2016, a 3ª Turma do TST negou pedido do mesmo empresário que pretendia a exclusão de seu nome da execução de uma ação trabalhista contra a Arlindo Postal Indústria de Compensados, na qual foi incluído como devedor por ser sócio oculto da empresa. O processo chegou à fase de execução em 2015, quando o empresário propôs embargos para evitar penhora, afirmando que saiu da empresa em 2007.

A 1ª Vara do Trabalho de Passo Fundo (RS) entendeu que, apesar da formalização de sua retirada da sociedade por meio da averbação da alteração do contrato social, documentos demonstravam que ele continuava sendo o responsável legal pela empresa, como sócio oculto. O TRT também manteve a condenação. O relator do agravo no TST, ministro Alberto Bresciani, destacou que a sentença está amparada em documentos juntados aos autos e não em presunção.

Para o advogado do empresário acusado de ser sócio oculto da Arlindo Postal nos processos, Péricles Sarturi, do Neuwald Silva & Sarturi Advogados Associados, os juízes de primeira instância presumiram a condição de sócio oculto com base apenas nas informações contidas no CCS, que não teriam sido atualizadas pelos bancos. “Caso fosse assegurado o contraditório e permitida a produção de provas, restaria comprovado que o nosso cliente não é representante, procurador ou responsável da empresa devedora, jamais agindo em nome dela após a sua retirada formal da empresa”, diz.

Segundo o advogado, não se permitiu nos dois processos a expedição de ofícios para as instituições financeiras, para que fosse verificada a informação disposta no CCS. O que, acrescenta, ocorreu em caso idêntico julgado pela 6ª Turma do TST que entendeu pela omissão do TRT ao julgar o caso e não permitir a apresentação de provas contrárias. Ele acrescenta que nenhum processo transitou em julgado.

Especialista em Direito do Trabalho, o advogado Túlio Massoni, sócio do Romar, Massoni e Lobo Advogados, afirma que com o novo Código de Processo Civil (CPC), de 2015, ficou determinado que o juiz tem poderes instrutórios para a busca da verdade real. “Mas também deve haver um equilíbrio para que haja o direito à ampla defesa e contraditório”, diz.

Segundo Massoni, a localização do nome no CCS é um indício, porém devem ser considerados outros fatores para responsabilizar o sócio oculto. Entre eles, relação de parentesco ou participação em outras empresas do grupo econômico, confusão patrimonial entre as contas, poder de movimentar as contas como se fosse sócio efetivo, poder de gestão sobre os empregados, entre outros.

A advogada Daniela Yuassa, do Stocche Forbes Advogados, afirma que nesses processos em geral há essa caracterização de fraude por meio de outros elementos, além da localização pelo CCS. E que, em geral, nesses processos, apesar de não ter havido oportunidade de defesa para o sócio oculto no processo principal, porque não fazia parte dele, na execução, quando seu nome é localizado, ele poderia se defender e apresentar provas, por meio dos embargos de execução.

Via Valor Econômico

Herança entre irmãos: Saiba quando um irmão tem direito a herdar

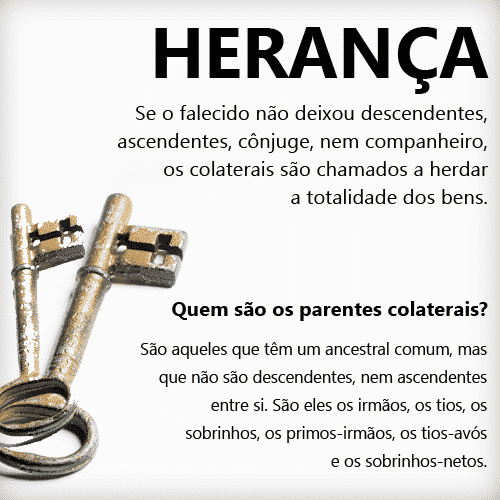

Se o falecido não deixou descendentes, ascendentes, cônjuge, nem companheiro, os parentes colaterais são chamados a herdar a totalidade dos bens. Continue lendo este artigo para saber o que são parentes colaterais e quando estes têm direito à herança.

1) Quem são os parentes colaterais?

Parentes colaterais são aqueles que têm um ancestral comum, mas que não são descendentes, nem ascendentes entre si. São eles os irmãos, os tios, os sobrinhos, os primos-irmãos, os tios-avós e os sobrinhos-netos.

2) Herança entre irmãos e meio-irmãos

Caso o falecido possua irmãos e meio-irmãos, cada meio-irmão herdará metade do que couber a cada irmão (art. 1.841 do Código Civil).

Por exemplo: o falecido possui um irmão e um meio irmão e deixa um patrimônio de R$ 120.000,00 (cento e vinte mil reais). O irmão vai herdar “2x” e o meio-irmão, apenas “x”.

2x + x = R$ 120.000,00 –> 3x = R$ 120.000,00 –> x = R$ 40.000,00

Dessa forma, o meio-irmão herda R$ 40.000,00 (quarenta mil reais) e o irmão, R$ 80.000,00 (oitenta mil reais).

Obs.:

- irmão = irmão bilateral – ambos os pais são os mesmos

- meio-irmão = irmão unilateral – apenas um dos pais em comum

Código Civil, Art. 1.829. A sucessão legítima defere-se na ordem seguinte:

I – aos descendentes, em concorrência com o cônjuge sobrevivente, salvo se casado este com o falecido no regime da comunhão universal, ou no da separação obrigatória de bens (art. 1.640, parágrafo único); ou se, no regime da comunhão parcial, o autor da herança não houver deixado bens particulares;

II – aos ascendentes, em concorrência com o cônjuge;

III – ao cônjuge sobrevivente;

IV – aos colaterais.

CNJ

O profissional da contabilidade diante dos crimes de lavagem de dinheiro

No exercício de suas funções, os profissionais de Contabilidade devem comunicar ao Conselho de Controle de Atividades Financeiras (Coaf) qualquer atividade suspeita de lavagem de dinheiro, dentro do prazo de 24 horas, contado a partir do conhecimento da operação, conforme determina a Lei nº 12.283/2012. O comunicado deverá ser feito pela internet, no site https://www.coaf.fazenda.gov.br.

A lavagem de dinheiro é o método pelo qual o criminoso converte capital ou bens provenientes de atividades ilegais em recursos com uma origem aparentemente legal. A prática envolve múltiplas transações, as quais são utilizadas para encobrir a origem dos ativos financeiros. Sendo assim, os lucros ilícitos podem ser utilizados sem prejudicar o infrator.

O profissional de Contabilidade, que pela lei é comparado a um “agente de prevenção dos crimes de lavagem de dinheiro”, está obrigado a comunicar ao Coaf operações suspeitas de compra e venda de imóveis, estabelecimentos comerciais ou industriais, ou participações societárias de qualquer natureza; gestão de fundos, valores mobiliários ou outros ativos; abertura ou gestão de contas bancárias, de investimento, de poupança e fundos fiduciários; alienação ou aquisição de direitos sobre contratos relacionados.

Além disso, ele deve informar ao órgão imediatamente toda prestação de serviço que envolva o recebimento, em espécie, de valor igual ou superior a R$ 30 mil, ou equivalente em outra moeda, bem como cheque ao portador, aquisição de ativos, pagamentos, constituição de empresa ou aumento de capital acima de R$ 100 mil.

O profissional que descumprir a lei poderá ser punido com uma advertência ou ter seu registro profissional cassado, dependendo da gravidade da situação, que compreende multas de até R$ 20 milhões.

Para evitar problemas é aconselhável que profissionais e organizações contábeis estabeleçam políticas de prevenção dentro das empresas. É importante conhecer seus clientes e suas operações, fazer cadastro de todos os dados e promover o treinamento de funcionários para detectar casos suspeitos deste crime.

Ativo imobilizado: Entenda os critérios de mensuração

Critérios de mensuração do ativo imobilizado

Para o reconhecimento de um bem no ativo imobilizado, ou seja, para sua escrituração e registro no patrimônio da empresa, o CPC 27 estabelece algumas observações. Os futuros benefícios econômicos associados ao item deverão fluir para a entidade e o custo do bem precisa ser mensurado de forma confiável. Esse é o chamado custo de aquisição, que é todo o valor desembolsado pela empresa para pôr o ativo em pleno funcionamento. A medida do valor contábil depende de como o bem foi conquistado, veja a seguir:

Bens adquiridos

Quando um ativo imobilizado é adquirido por meio de uma compra, seu valor contábil será o custo de aquisição puro, ou seja, o gasto cobrado pelo fornecedor do bem e quaisquer desembolsos até seu pleno funcionamento, como fretes, seguros, comissões e impostos não passíveis de crédito fiscal.

Bens construídos

No caso de bens cuja construção é de iniciativa da própria empresa, o custo de aquisição será composto pelos materiais, mão de obra e seus encargos e quaisquer outros custos diretos e indiretos que ocorram até o momento do ativo construído estar em funcionamento.

Bens recebidos em doação ou subvenções para investimento

Doações, geralmente, são apropriadas como receita. Mas no caso de ativo imobilizado, o tratamento é diferente. O bem deve ser contabilizado a preço de mercado, sob crédito da conta de Reserva de Capital, conforme orienta a Lei nº 6.404/76.

Bens incorporados ao capital

Em situações de aumento do capital social por meio de ativo imobilizado, segundo a Lei nº 6.404/76, o valor contábil será definido pela avaliação de três peritos ou por empresa especializada e devidamente aprovada em assembleia geral.

Reavaliação de ativo imobilizado: quando pedir?

Os critérios de mensuração do valor contábil do ativo imobilizado, por vezes, podem abrir uma margem significativa em relação ao seu valor justo, ou seja, o valor de mercado. Esse é um dos momentos em que uma reavaliação é necessária. Situações que envolvam transações entre coligadas e controladas ou casos de fusão, cisão e incorporação também são passíveis de uma nova avaliação para seus ativos.

O laudo técnico emitido por três peritos ou entidade especializada possui a base necessária para firmar o novo valor do bem. Tenha em mente que, a partir da primeira reavaliação, você deixa de seguir o registro pelo valor original. Isso implica que novas reavaliações deverão ser feitas periodicamente para evitar a disparidade entre o valor de mercado e o contábil. Utilize softwares para otimizar seus processos e obter sempre informações fidedignas para repassar a seus clientes. A NBC T 19.6 e o CPC 27 relatam todos os procedimentos necessários para uma reavaliação de ativo, por isso, fique atento!

Blog SAGE – Parceiro Jornal Contábil

Receita Federal está facilitando ressarcimento de créditos

Mais exportadores poderão se beneficiar com a antecipação de créditos de PIS, Cofins e IPI

Um leque maior de exportadores poderá se beneficiar com a antecipação do ressarcimento de créditos de PIS, Cofins e IPI. Pelo chamado “fast track”, as empresas exportadoras podem ganhar fluxo de caixa ao receber 50% do saldo credor pleiteado no prazo de até 30 dias contados da data do pedido de ressarcimento. Os exportadores costumam acumular créditos desses tributos pelo fato de a saída dos produtos do país ser desonerada.

Agora, de acordo com a Instrução Normativa nº 1.675, publicada ontem pela Receita Federal, é condição para a antecipação a empresa ter auferido receita bruta decorrente de exportações, no ano-calendário anterior ao do pedido, em valor igual ou superior a 10% de sua receita bruta total da venda de bens e serviços. Antes, esse percentual era de 30% em relação a operações para o exterior realizadas no segundo e terceiro anos-calendário anteriores ao do pedido.

A norma está em vigor desde ontem. “Com isso, temos de positivo o fato de que um número maior de empresas que exportam poderá gozar de regime especial. Parece uma forma de, talvez, auxiliar essas empresas nesse momento de crise”, diz o advogado Fábio Calcini, do escritório Brasil Salomão & Matthes Advocacia.

“A flexibilização relativa ao volume de exportação exigido é importante porque facilitará a antecipação do ressarcimento para as exportadoras. A medida será importante para o fluxo de caixa de várias delas”, afirma o advogado Yun Ki Lee, do escritório Lee Brock Camargo Advogados.

Contudo, Lee lembra que se a empresa estiver em algum parcelamento tributário será feita, primeiro, a chamada compensação de ofício. Isso quer dizer que se houver parcelas a pagar, automaticamente os valores a serem ressarcidos serão usados para quitá-las. Se sobrar algum saldo, será repassado ao contribuinte.

A norma ainda deixa claro que o regime especial só pode ser aproveitado se forem cumpridos alguns requisitos – como regularidade fiscal, não estar sob regime especial de fiscalização e ter escrituração fiscal digital. Todos estão listados na nova instrução normativa.

Para a comprovação de regularidade fiscal, no entanto, a instrução normativa trouxe uma novidade. Passará a ser exigida Certidão Negativa de Débitos (CND) emitida em até 60 dias antes da data do ressarcimento. Antes, não havia esse prazo.

“É importante para que, na hora do pagamento, não haja surpresas, trazendo maior segurança jurídica ao Fisco e aos contribuintes”, afirma Calcini.

Por nota, a Receita Federal informa que a redução de 30% para 10% do volume de exportação exigido foi estabelecido pela Portaria MF nº 260, editada pelo Ministério da Fazenda em 2011. Essa exigência, acrescenta o órgão na nota, decorre dos procedimentos estabelecidos pelas Portarias MF 392 e 393, de 4 de outubro de 2016.

Novo projeto de lei prevê incidência de IR obre bens recebidos por doação ou herança

Está em trâmite no Senado Federal o Projeto de Lei do Senado n° 300/2016, que estabelece a incidência do imposto sobre a renda a valores de bens e direitos adquiridos por herança ou doação.

O Projeto visa alterar o inciso XVI do art. 6° da Lei 7.713/1988, para assim dispor:

“XVI – valor dos bens ou direitos adquiridos:

a) por herança e pelas doações em adiantamento da legítima, até o limite de R$ 5.000.000,00 (cinco milhões de reais), a cada dois anos-calendário subsequentes; e

b) pelas demais doações, até o limite de R$ 1.000.000,00 (um milhão de reais), a cada dois anos-calendário subsequentes;”

De acordo com a Justificativa da proposta, de autoria do Senador Fernando Bezerra Coelho, “[…] a proposição objetiva eliminar a isenção do imposto de renda sobre bens e direitos adquiridos por herança e pelas doações em adiantamento da legítima acima de R$ 5 milhões. O mesmo se faz em relação aos bens e direitos adquiridos pelas demais doações acima de R$ 1 milhão de reais. Em ambas as hipóteses devem ser considerados os valores no intervalo de dois anos, variando as alíquotas de 9,5%, 14,5% e 19,5%, conforme o montante do valor recebido pelo beneficiário.”

A proposta encontra-se na Comissão de Assuntos Econômicos (Secretaria de Apoio à Comissão de Assuntos Econômicos) do Senado Federal.

Justiça determina que microempresário não pode ter bens penhorados

A decisão beneficiou um consultório odontológico que perderia equipamentos necessários à atividade empresarial

O Tribunal Regional Federal (TRF) da 3ª Região decidiu usar um dispositivo aplicado às pessoas físicas para impedir que um microempresário tivesse os bens penhorados pelo Governo Federal.

Na prática, o tribunal recorreu ao artigo 649, inciso V, do Código de Processo Civil, que declara impenhoráveis os livros, as máquinas, as ferramentas, os utensílios, os instrumentos ou outros bens móveis necessários ou úteis ao exercício de qualquer profissão.

Esse é um artigo que protege a pessoa física, mas o juiz federal Marcelo Guerra inovou e decidiu aplicá-lo também para evitar que uma clínica odontológica tivesse três equipamentos penhorados por causa de uma dívida de R$ 157 mil com a União, referentes ao recolhimento da Contribuição para o Financiamento da Seguridade Social (Cofins).

“A jurisprudência entende que a impenhorabilidade prevista neste inciso pode ser estendida às pessoas jurídicas, desde que se enquadre como microempresa ou empresa de pequeno porte e que haja prova de que os equipamentos penhorados sejam essenciais à manutenção das atividades empresariais”, disse o Juiz.

No caso em questão, o magistrado considerou comprovado que se trata de uma empresa pequena, configurada como Empresa Individual de Responsabilidade Limitada (Eireli).

Além disso, os equipamentos penhorados prestam-se ao desenvolvimento de sua atividade econômica, o que justifica o reconhecimento da impenhorabilidade do bem, segundo o juiz.

Matéria: Diário do Comércio

Intensificado pela PGFN bloqueio de bens e contas de devedores

A Divisão dos Grandes Devedores da Procuradoria-Geral da Fazenda Nacional da 3ª Região (PGFN-3), que atua nos Estados de São Paulo e Mato Grosso do Sul, passou a reforçar o uso estratégico das chamadas cautelares fiscais para evitar a dilapidação do patrimônio de devedores. Com o instrumento, pode-se bloquear preventivamente recursos em contas bancárias, por exemplo. Atualmente, há R$ 9,6 bilhões bloqueados no Estado de São Paulo – pouco mais de R$ 1 bilhão de empresas envolvidas na Operação Lava-Jato.

A mesma medida tem sido aplicada também a empresas que estariam usando a recuperação judicial como planejamento tributário para evitar o pagamento de tributos. No país, desde 2012, foram proferidas por juízes medidas cautelares fiscais para garantir mais de R$ 15 bilhões.

O uso da medida tem sido possível pelo foco da Fazenda em débitos recuperáveis acima de R$ 1 milhão e graças a uma parceria entre a PGFN e a Receita Federal da 8ª Região – que a notifica quando percebe a dilapidação de patrimônio ou realiza autuações fiscais.

“A Receita nos informa, por exemplo, sobre indícios de insolvência da empresa que começa a se desfazer de patrimônio. Quanto mais nos aproximamos do devedor, a tendência é alcançar maiores resultados”, diz o procurador regional Leonardo de Menezes Curty.

O objetivo da PGFN é deixar de perder tempo com débitos na “bacia das almas”. “A Receita nos informa sobre as grandes autuações e, embora esses casos ainda caminhem para o Carf [Conselho Administrativo de Recursos Fiscais], já podemos promover medidas para bloquear patrimônio”, afirma.

O crédito tributário da Lava-Jato surge em razão das acusações de crime de sonegação fiscal. Segundo Curty, quando a Receita faz o lançamento de um auto de infração fiscal, já os avisa para que seja pedida a cautelar em relação aos bens dos envolvidos.

“Quando enxergamos que a recuperação judicial se tornou uma forma de planejamento tributário, também nos valemos da cautelar”, afirma o procurador. Juízes, segundo ele, têm mantido o bloqueio da garantia. “Foi o que aconteceu, por exemplo, em relação a uma empresa envolvida na Lava-Jato, por força desse trabalho antecipatório.” Em geral, os magistrados concedem a recuperação mesmo que a empresa não apresente a certidão negativa de débitos (CND), prevista em lei.

De acordo com o procurador, o instrumento tem sido aplicado com critérios. “Consideramos a posição da empresa no mercado. Às vezes lança-se o bloqueio de uma companhia altamente importante no cenário nacional, que vai parar de gerar recursos. Isso não vai ser interessante para a empresa, para a sociedade e nem para a própria Fazenda”, diz.

Segundo o superintendente da Receita Federal no Estado de São Paulo, o auditor-fiscal José Guilherme Antunes de Vasconcelos, essa parceria vem sendo desenvolvida há vários anos e se intensificando. “O objetivo é o êxito total na recuperação do crédito tributário administrado pela Receita Federal”, afirma.

Para Vasconcelos, assim como a lei prevê meios de garantia contra a fraude no setor privado, a cautelar fiscal é medida garantidora nos casos em que o credor é a União, que teve recursos desviados por sonegação ou inadimplência.

Entre advogados que representam empresas, a aplicação da cautelar fiscal é controvertida. “Por impedir a movimentação patrimonial, ela é uma medida extrema. Causa muitos transtornos à empresa”, diz o advogado Maucir Fregonesi Junior, do Siqueira Castro Advogados.

“Às vezes, não há situação nítida de dilapidação. E, em regra, ela só poderia ser aplicada após a constituição do crédito, ou seja, no fim do processo administrativo”, afirma. A cautelar é cabível se o débito superar a 30% do patrimônio conhecido do contribuinte.

O uso mais intenso das cautelares é favorecido pelo fato de a PGFN ter passado a dar tratamento diferenciado aos processos de execução acima de R$ 1 milhão. “Com um menor volume para trabalhar, o procurador tem condições maiores para descobrir blindagens patrimoniais complexas e alcançar eventuais fraudes”, diz Leonardo Curty.

A partir da orientação vinda do órgão em Brasília, a procuradoria regional vai arquivar 352.454 processos da capital que equivalem a R$ 28,62 bilhões e representa apenas 25% da dívida ativa da União na região. O foco ficará na cobrança judicial de 17.407 processos, que podem gerar a arrecadação de R$ 209,44 bilhões, o correspondente a 75% dessa dívida ativa.

Há um ano, a Divisão dos Grandes Devedores da PGFN havia sido deixada de lado pelos procuradores. O acompanhamento dos grandes devedores permaneceu em “banho maria” como forma de reivindicação de melhores salários e condições de trabalho pelos advogados públicos. O monitoramento foi retomado no começo do ano com o alcance de algumas metas pela categoria. Na semana passada, por exemplo, a Comissão de Constituição e Justiça (CCJ) do Senado aprovou o projeto de lei que estabelece o pagamento de honorários de sucumbência aos advogados públicos.

Fonte: Valor Econômico

Bens no exterior têm de ser declarados ao BC até o dia 5

As pessoas físicas residentes no Brasil que tinham bens e direitos no exterior em 31 de dezembro de 2015 em valor igual ou superior ao equivalente a US$ 100 mil (cerca de R$ 395 mil) terão de declará-los ao Banco Central até as 18h do dia 5 (próxima terça-feira).

A entrega será feita por meio da declaração de Capitais Brasileiros no Exterior (CBE), disponível no site do BC (www.bcb.gov.br).

Para as pessoas físicas, os bens que serão informados ao BC são os existentes no exterior que constarem da ficha Bens e direitos da declaração do IR. Quem não cumprir essa exigência poderá ser multado em até R$ 250 mil.

O contribuinte que aderir ao regime especial de repatriação de recursos no exterior terá de retificar a declaração do IR entregue em 2015.

Na retificadora terão de ser incluídos, na ficha Bens e direitos, os recursos, bens e direitos informados na declaração de repatriação entregue ao Banco Central.

O prazo para a retificação do IR entregue em 2015 vai até 31 de outubro deste ano. Nesse caso, também será preciso retificar, até aquela data, a CBE entregue em 2015.

Veja algumas dúvidas:

Tenho filho de 24 anos que está desempregado. Paguei sua faculdade. Posso abater esse valor? (I.C.O.).

Sim, informe-o como dependente (código 22). Na ficha Pagamentos efetuados, informe o valor (código 01).

109 – Minha mulher recebeu ação judicial contra o INSS, por parte do pai, já morto. Somos casados em comunhão total e ela é minha dependente. Como declaro? (E.G.).

Na ficha Rendimentos recebidos acumuladamente, aba Dependentes, informe a opção pela forma de tributação, o nome e CNPJ da fonte pagadora, o valor recebido menos o pago ao advogado, o IR na fonte, o mês do recebimento e o número de meses da ação. Na ficha Pagamentos efetuados, informe o valor pago ao advogado (código 60), com nome e CPF dele.

O valor de aplicação e seu rendimento, em conta de mais de um titular, pode ser proporcional segundo o valor de cada um? Como declaro? (F.F.L.).

Informe o valor da aplicação de cada um dos cotitulares na ficha Bens e Direitos, pelo código correspondente. No campo de 2015, informe o saldo da aplicação proporcionalmente a cada cotitular. Na ficha Rendimentos sujeitos à tributação exclusiva/definitiva (linha 06) e na ficha Rendimentos isentos e não tributáveis (linha 08, se for poupança), informe os rendimentos de cada aplicação.

Como declaro ações, dividendos, saldos bancários e ações desvalorizadas? (J.Y.).

Para as ações adquiridas em 2015, informe na ficha Bens e direitos (código 31) e preencha o campo de 2015 pelo valor pago. As ações adquiridas anteriormente e desvalorizadas continuam a ser declaradas pelo custo de compra (repita o valor nos campos de 2014 e de 2015). Informe o saldo bancário (código 61), nos campos de 2014 e de 2015, conforme consta do informe do banco. Os dividendos são informados na linha 05 da ficha Rendimentos isentos e não tributáveis.

Como regularizo apartamento comprado por R$ 12.200 em 1998 e nunca declarado? (M.M.).

Retifique as últimas cinco declarações e inclua o imóvel (código 11) na ficha Bens e direitos. O valor nos respectivos campos é R$ 12.200.