A Declaração da Relação Anual de Informações Sociais (RAIS) já está para iniciar o prazo de entrega, o período vai do dia 17 de janeiro até 17 de março.

ENTREGA

Confira os prazos de entrega e inicio da exigência da DeSTDA

DeSTDA instituída pelo CONFAZ através do Ajuste SINIEF 12/2015

A Declaração de Substituição Tributária, Diferencial de Alíquota e Antecipação – DeSTDA deve ser transmitida mensalmente desde a competência janeiro de 2016 pelas empresas optantes pelo Simples Nacional, com Inscrição Estadual.

Duas questões foram levantadas acerca da DeSTDA:

1 – A DeSTDA está sendo exigida em todos os Estados?

2 – Qual é o prazo de entrega da DeSTDA?

Até a publicação do Ajuste SINIEF 15/2016 (DOU de 28/09), o prazo de entrega da obrigação estabelecido pelo CONFAZ vencia dia 20 do mês subsequente à referência. Mas vários Estados prorrogaram este prazo sem autorização do CONFAZ.

“O arquivo digital da DeSTDA deverá ser enviado até o dia 28 (vinte e oito) do mês subsequente ao encerramento do período de apuração, ou quando for o caso, até o primeiro dia útil imediatamente seguinte.”.

Esta obrigação acessória exigida exclusivamente das empresas optantes pelo Simples Nacional (ME e EPP com inscrição estadual) desde a competência janeiro de 2016, teve o seu prazo de entrega prorrogado, ora pelo CONFAZ, ora por iniciativa dos entes federados. Foram tantas prorrogações e adiamentos da DeSTDA, que para não perder os prazos, é necessário manter um controle, principalmente quando a empresa mantiver inscrição estadual ou estabelecimento em Estados diversos.

O Ajuste SINIEF 14/2016 (DOU de 28/09) autorizou os Estados e o Distrito Federal alterar a data de início de exigência da DeSTDA, bem como dispensar os seus contribuintes da exigência da obrigação.

§ 3º Mediante legislação específica, os estados e o Distrito Federal poderão dispensar seus contribuintes ou postergar a exigibilidade da obrigação de que trata o caput, referente a declaração de seu interesse, permanecendo a obrigação de transmissão às demais unidades federadas.”

Assim, cada ente federado poderá exigir ou não de seus contribuintes a DeSTDA.

Até a competência agosto de 2016 vários Estados prorrogaram o prazo de entrega da obrigação sem autorização do CONFAZ.

No Estado de São Paulo por exemplo, os contribuintes poderão transmitir o arquivo da DeSTDA do mês de agosto/2016 até dia 30/09.

Com tantas prorrogações de exigência da obrigação e também do prazo transmissão dos arquivos, para não perder o prazo de entrega da obrigação é necessário consultar a legislação de cada ente federado.

Assim, quanto às questões 1 e 2:

1 – Nem todos os Estados estão exigindo a DeSTDA, a maioria sim. Há Estado que ainda não legislou sobre o tema e outros a exigência da DeSTDA começou a partir de julho de 2016 e outros a obrigação terá início apenas em janeiro de 2017.

2 – Em relação ao prazo de entrega da obrigação estabelecido pelo CONFAZ, até setembro vence dia 20. Mas vários Estados prorrogaram o prazo de entrega dos arquivos da DeSTDA de janeiro a agosto para dia 30 de setembro, como por exemplo São Paulo.

Os contribuintes paulistas e os que possuem Inscrição de Substituto no Estado de São Paulo poderão transmitir o arquivo do mês de agosto de 2016 até dia 30 de setembro.

Início de exigência estabelecido pela Cláusula décima nona do AjusteSINIEF 12/2015:

A DeSTDA passou a ser exigida apenas a partir da competência julho de 2016 dos contribuintes estabelecidos e Inscritos como Substitutos nos Estados de Rondônia e Sergipe; e

A partir de 1º de janeiro de 2017 do Estado do Acre, Alagoas, Amapá, Amazonas, Espírito Santo, Maranhão e Tocantins.

Para os demais, a exigência da DeSTDA está valendo desde janeiro de 2016.

Prazo de entrega estabelecido pelo CONFAZ:

Até setembro de 2016 o prazo de entrega da DeSTDA vence dia 20 do mês subsequente; e

A partir de outubro de 2016 o prazo de entrega da DeSTDA passará a vencer dia 28 do mês subsequente ao encerramento do período de apuração (Ajuste SINIEF 15/2016).

Exceções estabelecidas pelo Ajuste SINIEF 07/2016:

Estados do Piauí e do Mato Grosso – poderão transmitir até dia 20 de outubro de 2016 os arquivos da DeSTDA dos meses de janeiro a agosto de 2016; e

Estados de Minas Gerais e Rio Janeiro – os arquivos da DeSTDA dos meses de janeiro a novembro de 2016 poderão ser transmitidos até dia 20 de janeiro e 2017.

Portanto, para identificar o período de início de exigência da obrigação e também o prazo de entrega da DeSTDA até setembro de 2016, é necessário consultar a legislação dos Estados e do Distrito Federal.

Com a advento da publicação do Ajuste SINIEF 15/2016 (DOU 28/09), a partir de outubro de 2016 dia 28 é o prazo de entrega da DeSTDA. Os Estados devem ficar atentos, pois a prorrogação deve ser autorizada pelo CONFAZ.

Por Por Josefina do Nascimento do Blog Siga o Fisco

Termina nesta sexta-feira 30 prazo para entrega das declarações do ITR 2016

A Receita Federal recebeu até ontem, 26/9, 4.464.918 declarações do Imposto Territorial Rural (ITR). São esperadas 5,4 milhões de declarações. No ano passado foi registrado um total de 5,38 milhões de declarações recebidas dentro do prazo legal. O prazo de entrega termina às 23h59min59s de sexta-feira, 30 de setembro.

Está obrigado a apresentar a Declaração do Imposto sobre a Propriedade Territorial Rural (DITR) referente ao exercício 2016 aquele que seja na data da apresentação, em relação ao imóvel a ser declarado, exceto o imune ou isento:

– a pessoa física ou jurídica proprietária, titular do domínio útil ou possuidora a qualquer título, inclusive a usufrutuária;

– um dos condôminos, quando o imóvel rural pertencer simultaneamente a mais de um contribuinte, em decorrência de contrato ou decisão judicial ou em função de doação recebida em comum;

– um dos compossuidores, quando mais de uma pessoa for possuidora do imóvel rural.

Tem também a obrigação de entregar a DITR a pessoa física ou jurídica que, entre 1º de janeiro de 2016 e a data da efetiva apresentação perdeu:

– a posse do imóvel rural, pela imissão prévia do expropriante, em processo de desapropriação por necessidade ou utilidade pública, ou por interesse social, inclusive para fins de reforma agrária;

– o direito de propriedade pela transferência ou incorporação do imóvel rural ao patrimônio do expropriante, em decorrência de desapropriação por necessidade ou utilidade pública, ou por interesse social, inclusive para fins de reforma agrária; ou

– a posse ou a propriedade do imóvel rural, em função de alienação ao Poder Público, inclusive às suas autarquias e fundações, ou às instituições de educação e de assistência social imunes do imposto.

Está obrigado também a apresentar a declaração referente ao exercício de 2016 o titular do domínio útil ou possuidor a qualquer título de imóvel rural imune ou isento para o qual houve alteração nas informações cadastrais.

O vencimento da 1ª quota ou quota única do imposto é 30 de setembro de 2016 e não há acréscimos se o pagamento ocorrer até essa data. Sobre as demais quotas há incidência de juros Selic calculados a partir de outubro até a data do pagamento. O pagamento do imposto pode ser parcelado em até quatro quotas, mensais, iguais e sucessivas, desde que cada quota não seja inferior a R$ 50,00.

O imposto de valor até R$ 100,00 deve ser recolhido em quota única. O valor mínimo de imposto a ser pago é de R$ 10,00, independentemente do valor calculado ser menor.

Multa por atraso na entrega

A multa por atraso na entrega da declaração é de 1% ao mês calendário ou fração sobre o imposto devido, não podendo seu valor ser inferior a R$ 50,00.

Receita Federal

Prazo para entregar a declaração do ITR vai até 30 de setembro

Proprietários rurais de todo o Brasil já podem fazer a declaração do Imposto Territorial Rural (ITR) de 2016. O programa para a prestação de contas está disponível para download. Devem declarar o imposto o proprietário ou o possuidor de direitos sobre uma determinada área, como o arrendatário, seja pessoa física ou empresa.

As informações devem ser apresentadas até o próximo dia 30 de setembro, via internet. Após essa data, a declaração deve ser feita pela internet ou em mídia móvel, como pen drive, nas unidades da Receita Federal.

“No caso de apresentação fora do prazo, será cobrada multa de um por cento ao mês ou fração de atraso sobre o imposto devido. Em nenhuma hipótese o valor da multa por atraso na entrega da DITR será inferior a R$ 50,00”, diz a Receita.

De acordo com o órgão, a cobrança do tributo varia conforme a área e a utilização da terra. “A alíquota é maior para propriedades de maior área e baixo grau de utilização, de modo a desestimular os grandes latifúndios improdutivos”, informa a Receita, em seu site oficial na internet.

Estão isentos do ITR os imóveis rurais de propriedade de União, Estados e municípios; de autarquias e fundações ligadas a instituições públicas; e de instituições de educação e assistência social, desde que não tenham fins lucrativos.

Terras ocupadas por comunidades indígenas também são isentas. De acordo com a Receita Federal, essas áreas são enquadradas como bens da União e os índios têm a posse para o que é definido como “usufruto especial”.

E, em algumas condições, podem ser isentas do ITR as chamadas pequenas glebas rurais. Nas definições da Receita, são áreas de até 100 hectares no Pantanal e no Oeste da Amazônia; de até 50 hectares no chamado Polígono das Secas e na parte leste da Amazônia; e de até 30 hectares em qualquer região do Brasil.

Nesse caso, o proprietário das pequenas glebas não precisa declarar o ITR desde que não possua outro imóvel em área rural ou urbana. No entanto, se o uso dessas terras for definido em contratos de arrendamento, comodato ou parceria, é preciso declarar o imposto.

Para mais informações, a Receita Federal publicou uma lista de perguntas e respostas sobre o Imposto Territorial Rural, que pode ser acessado clicando aqui.

Fonte: Globo Rural

Prazo de entrega da EFD/ICMS será antecipado

A contabilidade está à serviço de quem? Qual o verdadeiro objetivo? O curso de ciências contábeis ensina que o objetivo da profissão é gerar informações úteis e relevantes para o processo de tomada de decisões, traduzindo os dados em relatórios. Sem dúvida, a base é esta, porém se observar a evolução da profissão, o caminho leva a um destino diferente.

A mudança da profissão nos últimos dez anos faz qualquer leigo crer que o contador está a serviço do governo. Nota-se a quantidade de obrigações acessórias e detalhes que exigem minuciosa atenção dentro das empresas contábeis.

O empresário contábil e professor da Pontifícia Universidade Católica do Paraná (PUC-PR) Guilherme Bittencourt Teixeira explica que os profissionais contábeis precisam se preocupar com os prazos exigidos pelo fisco, bem como estar atento às inúmeras particularidades existentes em cada setor, uma vez que a falta de conhecimento sobre determinada legislação fiscal ou trabalhista acarreta em uma diminuição do resultado econômico/financeiro da empresa. Segundo ele, “devido à quantidade de obrigações acessórias, o profissional contábil acaba (em alguns casos) sendo visto como um ‘agente do fisco’, ao invés daquele profissional que auxilia no processo de tomada de decisão financeira”.

O Sindicato das Empresas de Assessoramento, Perícias, Informações, Pesquisas e de Serviços Contábeis de Londrina e Região (Sescap-Ldr), em conjunto com todo Sistema Fenacon/Sescap/Sescon do País, está atento a todos os aspectos que envolvem o dia a dia do empresário contábil e busca, junto às esferas governamentais, uma solução para “desafogar” as rotinas das empresas.

De acordo com o empresário contábil e presidente do Sescap-Ldr, Jaime Cardozo, é uma afronta à classe empresarial. “Sem dúvida, poderíamos ser muito mais eficientes do que já somos, no apoio direto na gestão do negócio, se não tivéssemos que despender tanto tempo na execução e cumprimento de prazos de obrigações acessórias, informações muitas vezes redundantes, que poderiam ser compartilhadas entre todos os entes tributantes ao invés de cada um criar sua obrigação acessória, soma-se a isto, o alto custo que as empresas contábeis e seus contratantes tiveram que arcar, com aquisição de softwares e equipamentos que suportassem tamanha quantidade de informações.”

Se não bastasse essa visão de “agentes do fisco”, a maioria das obrigações fiscais e trabalhistas tem se concentrado nas primeiras duas semanas de cada mês. “Existe um esforço desproporcional nos primeiros dias do mês, pois temos que elaborar as folhas de pagamento e todos os encargos, escriturar e apurar o Imposto sobre Serviços de qualquer Natureza (ISS), Imposto sobre Circulação de Mercadorias e Prestação de Serviços (ICMS) , Simples Nacional, além da entrega de obrigações acessórias como Sped Contribuições, Sped Fiscal,Sintegra, DCTF entre outras. Todo esse esforço desproporcional pode gerar gastos de horas extras e, até mesmo, aumento de custos para os empresários contábeis, que precisam contratar mais pessoas e manter uma equipe ociosa no restante do mês”, destaca o professor.

PROBLEMA DA VEZ

O presidente do Sescap-Ldr, Jaime Cardozo ressalta o caso da Escrituração Fiscal Digital (EFD)/ICMS que, de acordo com a resolução Sefa 145/2015, todos os meses precisa ser entregue por contribuintes ICMS/IPI. “Antes o prazo inicial de entrega desta obrigação era o dia 25 de cada mês. Agora, essa obrigação deve ser entregue até o dia 12 do mês subsequente. Porém, conforme o decreto 2.171 (14/08/2015) está prevista uma mudança em janeiro de 2017, onde essa declaração deverá ser entregue até o dia 10 do mês seguinte. Com esse prazo, concentrando-se no início do mês mais uma atribuição para sobrecarregar ainda mais o começo de mês das empresas contábeis”, explica Cardozo.

Diante disso, Cardozo e Teixeira se reuniram com os deputados estaduais Tercílio Turini e Devanil Reginaldo da Silva, e solicitaram apoio para alteração do prazo de entrega da EFD-ICMS. O Sescap-Ldr está buscando apoio de entidades empresariais para somar forças e conseguir reverter a situação. “Esperamos que o nosso posicionamento seja analisado e as nossas reivindicações aprovadas, devolvendo assim o tempo necessário para o profissional contábil executar as suas atividades com qualidade e tranquilidade”, destaca o professor.

Matéria: Faro Sites Contábeis

Começa nesta segunda entrega de declarações do ITR

Prazo final para enviar dados à Receita Federal vai até dia 30 de setembro

A partir desta segunda 22 de agosto os proprietários de imóveis rurais poderão entregar a declaração do Imposto Territorial Rural (ITR) 2016. A declaração deverá ser elaborada pelo programa gerador do ITR disponível no site da Receita Federal. São obrigados a prestar as informações à Receita os proprietários rurais e possuidores de imóveis acima de 50 hectares.

Também deve entregar a DITR, aquele imóvel rural a ser declarado, imune ou isento, que tenha sofrido alteração e este fato não tenha sido comunicado à Receita Federal por meio do Cafir. Para os imóveis localizados no Pantanal Mato-Grossense, apenas os que possuem mais de 100 hectares devem ser declarados. O prazo final é dia 30 de setembro.

O pagamento pode ser divido em até quatro quotas mensais de igual valor, sendo que as parcelas não podem ser inferiores a R$ 50,00. Para a declaração com o valor do imposto menor que R$ 100,00, o pagamento deve ser feito em quota única.

Multas

Os contribuintes que declararem o ITR com atraso terão que pagar multa de 1% por mês de atraso, calculada sobre o total do imposto devido, sem prejuízo da multa e dos juros de mora devidos pela falta ou insuficiência do recolhimento do imposto, não podendo ser inferior a R$ 50,00.

VTN

O contribuinte precisa ficar atento ao Valor da Terra Nua (VTN), uma das informações obrigatórias da declaração. “Existem as tabelas de valores do VTN 2016 já informados pelos municípios à Receita Federal e o contribuinte precisa se atentar a essas tabelas. Caso contrário, ele corre o risco de ser notificado ou autuado”, reforça Maíra.

Fonte: Canal Rural

Entrega do eSocial pode ser adiada para 2018

O prazo para a entrega do eSocial deve ser adiado mais uma vez e a expectativa é que a nova data fique para janeiro de 2018. De acordo com o cronograma vigente, as declarações precisam estar prontas até setembro deste ano.

Entidades, empresas e especialistas ouvido pelo DCI afirmam que já é certa a alteração do calendário, mas aguardam a confirmação do novo prazo pela Receita Federal do Brasil (RFB).

Segundo o auditor fiscal do Ministério do Trabalho José Maia, que coordena o Grupo Confederativo do eSocial, a nova data deve ser informada até o final de agosto.

“Apesar do cronograma não estar fechado, nós trabalhamos com a hipótese de que a entrega do eSocial fique para janeiro de 2018, para daqui mais de um ano”, estima. “Há pontos que não foram acordados sobre o layout do sistema e o calendário só pode ser fechado após um consenso sobre esse tema”, acrescenta Maia.

O auditor pontua que alguns dos órgãos que participam da construção do eSocial são o MT, a Receita, o Instituto Nacional do Seguro Social (INSS), a Caixa Econômica Federal, além de entidades como o Conselho Federal de Contabilidade (CFC).

Márcio Massao Shimomoto, presidente do Sindicato das Empresas de Serviços Contábeis e das Empresas de Assessoramento, Perícias, Informações e Pesquisas no Estado de São Paulo (Sescon-SP), confirma que o prazo para a entrega do eSocial deve ser adiado. Segundo ele, o cumprimento da agenda em vigor é “inviável”, devido à falta de preparo das empresas.

O calendário vigente determina que as companhias que faturam acima de R$ 78 milhões por ano entreguem o eSocial em setembro. Já para as empresas com faturamento abaixo de R$ 78 milhões, o prazo vigente é janeiro de 2017.

“Zona de conforto”

Shimomoto comenta que os sucessivos adiamentos da entrega do eSocial têm deixado uma parte das empresas brasileiras, principalmente as médias e pequenas, na “zona de conforto”. “Como há sempre a expectativa de que o prazo será jogado para a frente, algumas empresas vão postergando as soluções necessárias para a adaptação ao eSocial”, diz o presidente do Sescon-SP.

Apesar de não considerar o principal fator de atraso na adaptação ao eSocial, Shimomoto afirma que a crise econômica também influenciou na organização das companhias.

“A adaptação ao eSocial exige investimentos em TI [tecnologia da informação] e contratação de mão de obra para gerir o sistema. […] E a crise obrigou muitos empresários a cortar produção, demitir, reduzir despesas”, relata ele.

“No entanto, mudar a cultura de gestão das empresas ainda é a tarefa mais difícil e o principal fator de despreparo na adaptação ao eSocial, principalmente quando estamos falando das pequenas e médias”, reforça Shimomoto.

Ele diz que uma pesquisa do Sescon com 500 empresários paulistas da área de contabilidade apontou que apenas 4% das empresas estão preparadas para as adaptações exigidas pelo eSocial. A sondagem releva que o grande obstáculo é conscientizá-las sobre a necessidade de mudança na forma de envio das informações (42%). Para outros 37%, o problema maior é o prazo insuficiente diante das dúvidas que ainda existem à respeito do sistema. Em 17% dos casos, o alto valor do investimento para é o principal gargalo.

Do outro lado

Dilma Rodrigues, sócia-diretora da Attend Assessoria Consultoria e Auditoria S/S, diz que, da parte das empresas que estão mais preparadas para o eSocial, a reclamação é a falta de ferramentas de testes disponibilizadas pelo governo. Para ela, isso é importante para que as companhias localizem onde estão as inconsistências nas suas informações. Dessa forma, elas podem se aprimorar e evitar erros quando o sistema entrar em vigor.

Dilma conta que, hoje, a única ferramenta que existe é a “Qualificação Cadastral”, disponibilizada na internet. Trata-se de uma validação de informações dos funcionários de uma companhia, como CPF e RG . “Alguns consideram essa plataforma como um ‘teste’, o que eu discordo. […] Uma validação cadastral, comparada ao universo que significa o eSocial, é muito pouco. O eSocial contempla dados que vão desde a admissão até a rescisão do colaborador”, opina.

Helio Donin Júnior, diretor de educação e cultura da Federação Nacional das Empresas de Serviços Contábeis (Fenacon), diz que, apesar dos adiamentos, assim que implementado, o eSocial permitirá que o governo amplie o número de companhias fiscalizadas. “Hoje a fiscalização do Ministério do Trabalho alcança somente 3% das empresas brasileiras”, diz.

José Maia, que é auditor fiscal do Trabalho, confirma esta informação. O jornal procurou a Receita Federal, mas até o fechamento desta edição não obteve retorno.

Fonte: Diário Comércio Indústria & Serviços, por Paula Salati

Prazo para entrega da DeSTDA é preocupante para profissionais responsáveis pela obrigação

Dia 20 deste mês vence o prazo de entrega da DeSTDA dos meses de janeiro a junho de 2016 e também do mês de julho. Na prática, no próximo dia 20 de Agosto vence o prazo de entrega da DeSTDA referente 7 (sete) meses

Acúmulo de obrigações

Enquanto muitos responsáveis pela entrega da DeSTDA reclamam do prazo de entrega, outros relatam que para não acumular obrigação estão entregando mensalmente a obrigação.

Assim, muitos que ainda não começaram entregar o arquivo estão preocupados com a quantidade de obrigações acumuladas desde a competência janeiro de 2016.

Depois de duas prorrogações, o alívio para quem está preocupado com o número de Declarações acumuladas, somente virá se o governo estadual dispensar a entrega da obrigação para este ano ou pelo menos do 1º de semestre de 2016, assim como ocorreu nos Estados de Rondônia, Sergipe, que somente exigirão a DeSTDA a partir da competência julho de 2016.

Ou quem sabe, exigir a obrigação apenas a partir de 2017, a exemplo dos Estados do Acre, Alagoas, Amapá, Amazonas, Espírito Santo, Maranhão e Tocantins.

“Poderia também neste momento não exigir esta obrigação, assim como ocorreu com o Estado do Pará que dispensou os contribuintes da entrega da DeSTDA”.

No Estado de São Paulo

Enquanto muitos reclamam do prazo, alguns relatam que já entregaram a DeSTDA até a competência junho de 2016. Transmitiram inclusive a Declaração de Substituição Tributária e Diferencial de Alíquota – STDA do ano-base 2015, cujo o prazo de entrega ainda vencerá no dia 31 de outubro de 2016.

Em São Paulo, a partir de 2016 a DeSTDA substituiu a STDA exigida até 2015. Assim, STDA 2016, ano-base 2015, deverá ser entregue no Posto Fiscal Eletrônico (https://pfe.fazenda.sp.gov.br/) até 31/10/2016 e a DeSTDA deverá ser entregue mensalmente a partir de 2016 para fatos geradores ocorridos a partir de janeiro de 2016.

DeSTDA – nova obrigação mensal exigida do Simples Nacional a partir de janeiro de 2016

A Declaração de Substituição Tributária, Diferencial de Alíquotas e Antecipação – DeSTDA, instituída pelo Ajuste SINIEF 12/15, exigida a partir de 2016 das empresas contribuintes do ICMS optantes pelo Simples Nacional na condição de micro e pequena empresa (MEI dispensado), tem periodicidade mensal e deve ser transmitida até o dia 20 do mês subsequente ao período de apuração, inclusive quando não tiver movimento a declarar.

Vale lembrar que o CONFAZ, por meio do Ajuste SINIEF 07/2016 prorrogou para dia 20 de agosto de 2016 o prazo para transmitir os arquivos da DeSTDA dos meses de janeiro a junho de 2016.

Para obter mais informações acesse SEDIF.

Fonte: Siga o Fisco

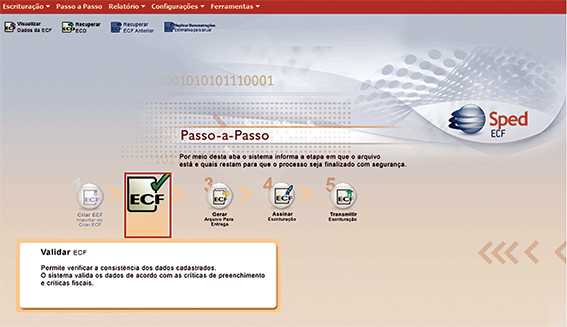

A data limite para a entrega da ECF referente ao ano-calendário 2015 e situações especiais de janeiro a abril de 2016 ocorreu dia 29 de julho de 2016, conforme Instrução Normativa nº 1.422 de 2013

A Escrituração Contábil Fiscal (ECF) substitui a Declaração de Informações Econômico-Fiscais da Pessoa Jurídica (DIPJ), a partir do ano-calendário 2014, com entrega prevista para o último dia útil do mês de julho do ano posterior ao do período da escrituração no ambiente do Sistema Público de Escrituração Digital (Sped). Portanto, a DIPJ está extinta a partir do ano-calendário 2014.

Na prática, esse foi o segundo ano em que a entrega da DIPJ deixou de ser exigida.

Obrigatoriedade

São obrigadas ao preenchimento da ECF todas as pessoas jurídicas, inclusive imunes e isentas, sejam elas tributadas pelo lucro real, lucro arbitrado ou lucro presumido, exceto:

1.As pessoas jurídicas optantes pelo Simples Nacional;

2.Os órgãos públicos, às autarquias e às fundações públicas;

3.As pessoas jurídicas inativas de que trata a IN/RFB nº 1.306/2012.

Vale ressaltar que, caso a pessoa jurídica tenha Sociedades em Conta de Participação (SCP), cada SCP deverá preencher e transmitir sua própria ECF, utilizando o CNPJ da pessoa jurídica que é sócia ostensiva e o CNPJ/Código de cada SCP.

Alterações para o ano-calendário de 2015

Todas as imunes e isentas tiveram de entregar a ECF, independentemente de terem sido obrigadas a apresentar a EFD-Contribuições.

Esta mudança ocorreu com o advento da publicação da IN/RFB nº1.595/2015, que revogou o inciso IV do § 2º do artigo 1º da Instrução Normativa RFB nº 1.422/2013, que dispensava as pessoas jurídicas imunes e isentas que, em relação aos fatos ocorridos no ano-calendário, não tinham sido obrigadas à apresentação da Escrituração Fiscal Digital da Contribuição para o PIS/Pasep, da Contribuição para o Financiamento da Seguridade Social (Cofins) e da Contribuição Previdenciária sobre a Receita (EFD-Contribuições), nos termos da Instrução Normativa RFB nº 1.252/2012.

A ECF contempla o preenchimento e controle, por meio de validações, das partes A e B do Livro Eletrônico de Apuração do Lucro Real (e-Lalur) e do Livro Eletrônico de Apuração da Base de Cálculo da CSLL (e-Lacs). Todos os saldos informados nesses livros também serão controlados e, no caso da parte B, haverá o batimento de saldos de um ano para outro.

As informações para preenchimento da ECF, bem como a descrição de seus blocos, registros, campos, regras de validação e planos referenciais constam no Manual de Orientação do Leiaute da ECF.

De acordo com a Receita Federal, a ECF é uma medida de simplificação tributária. Consolida o processo de eliminação da Declaração de Informações Econômico – Fiscais da Pessoa Jurídica (DIPJ) e permite às empresas enviar as informações contábeis ajustadas para fins fiscais de maneira eletrônica, eliminando erros que ocorriam com o preenchimento da DIPJ.

Multas

As empresas que perdem o prazo para entregar as ECFs estão sujeitas às multas legalmente previstas na legislação, cujo valor depende do enquadramento da empresa.

A não apresentação da ECF no prazo estabelecido na Instrução Normativa nº 1.422, de 19 de dezembro de 2013, ou a sua apresentação com incorreções ou omissões, acarretará a aplicação, ao infrator, das multas previstas:

– No art. 8º-A do Decreto-Lei nº 1.598, de 26 de dezembro de 1977, com redação dada pela Lei nº 12.973, de 13 de maio de 2014, para os contribuintes que apuram o Imposto sobre a Renda da Jurídica pela sistemática do Lucro Real.

– No art. 57 da Medida Provisória nº 2.158-35, de 24 de agosto de 2001, para os contribuintes que apuram o Imposto sobre a Renda da Jurídica por qualquer sistemática que não o lucro real

Multas – Lucro Real

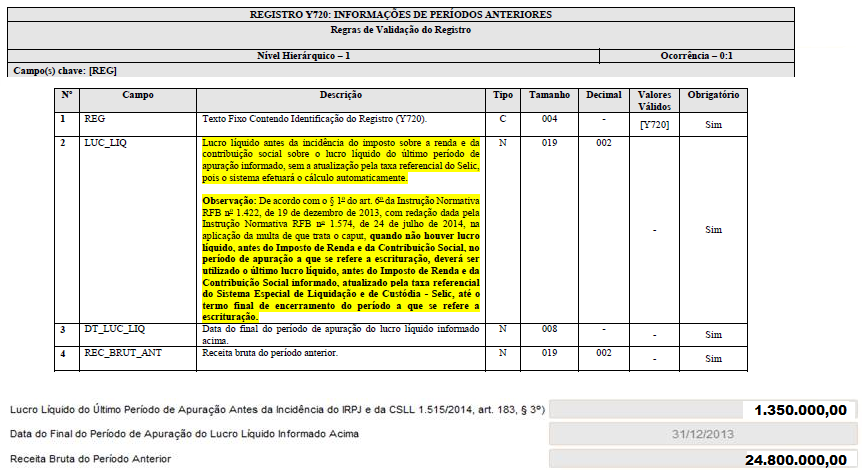

A empresa que apura o Imposto de Renda através do Lucro Real, deve ficar atenta às regras de cálculo da multa, visto que a base de cálculo é o Lucro líquido antes de calcular o Imposto de Renda e a Contribuição Social. Porém, a empresa que apresentou prejuízo na ECF que está sendo apresentada fora do prazo, para calcular a multa por atraso, deverá retroagir ao último Lucro Líquido e atualizar o valor com base na Selic. Existe um registro específico na ECF para preencher estas informações.

Trata-se do registro Y720:

Algumas empresas que não conseguiram entregar a ECF ano-calendário 2014, em setembro de 2015, foram surpreendidas com os valores das multas, a seguir exemplo de empresa que não apresentou Lucro.

| Lucro Antes do IRPJ / CSLL – 2013 | R$ 1.350.000,00 |

| Selic Acumulada | 10,40% |

| Valor Atualizado | R$ 1.490.400,00 |

| Multa 1,5% | R$ 22.356,00 |

* Quadro apenas ilustrativo

| Prazo de Entrega da ECF ano-calendário 2014 | 30 de Setembro/2015 |

| Entrega da ECF | Março/2016 |

| Meses de atraso | 6 |

| Percentual por mês | 0,25% |

| Multa (6 x 0,25) | 1,5 |

De acordo com a legislação, a multa será de 50% do valor quando a ECF for apresentada antes de qualquer procedimento fiscal. Neste caso, será de R$ 11.178,00. Porém se for paga no prazo estabelecido na intimação (Recibo de entrega) será reduzida em 50%.

Neste caso, o valor final da multa será de R$ 5.589,00 se for recolhida no prazo previsto no recibo de entrega.

Para chegar no cálculo da multa foi considerado o seguinte dispositivo legal:

Instrução Normativa nº 1.422/2013 – artigo 6º e parágrafos 1º e 2º.

Art. 6º A não apresentação da ECF pelos contribuintes que apuram o Imposto sobre a Renda da Pessoa Jurídica pela sistemática do Lucro Real, nos prazos fixados no art. 3º, ou a sua apresentação com incorreções ou omissões, acarretará a aplicação, ao infrator, das multas previstas no art. 8º-A do Decreto-Lei nº 1.598, de 26 de dezembro de 1977, com redação dada pela Lei nº 12.973, de 13 de maio de 2014.

- 1º Na aplicação da multa de que trata o caput, quando não houver lucro líquido, antes do Imposto de Renda e da Contribuição Social, no período de apuração a que se refere a escrituração, deverá ser utilizado o último lucro líquido, antes do Imposto de Renda e da Contribuição Social informado, atualizado pela taxa referencial do Sistema Especial de Liquidação e de Custódia – Selic, até o termo final de encerramento do período a que se refere a escrituração.

DIPJ – Atraso na entrega

A multa por atraso na entrega da Declaração de Informações Econômico-Fiscais da Pessoa Jurídica – DIPJ era calculada sobre o valor do Imposto de Renda informado na declaração. Se empresa apresentasse prejuízo, o valor mínimo da multa era de R$ 500,00.

Mas esta obrigação exigida das pessoas jurídicas não optantes pelo Simples Nacional, foi substituída a partir do ano-calendário 2014 pela ECF.

O critério de cálculo da multa por atraso na entrega da ECF é diferente da antiga DIPJ. Com isto, algumas empresas acreditavam que por ter apresentado prejuízo, o valor da multa seria o mesmo da DIPJ, ou seja, valor mínimo de R$ 500,00 (Art. 6º da Instrução Normativa nº 1.463/2014).

Confira taxa Selic.

| Selic | |

| Mês/Ano | 2014 |

| Janeiro | 0,85% |

| Fevereiro | 0,79% |

| Março | 0,77% |

| Abril | 0,82% |

| Maio | 0,87% |

| Junho | 0,82% |

| Julho | 0,95% |

| Agosto | 0,87% |

| Setembro | 0,91% |

| Outubro | 0,95% |

| Novembro | 0,84% |

| Dezembro | 0,96% |

| Total | 10,40% |

Matéria: Siga o Fisco

Atenção ao prazo de entrega da declaração do RERCT

O Regime Especial de Regularização Cambial e Tributária (RERCT) tem como objetivo permitir a declaração voluntária de recursos, bens ou direitos de origem lícita, não declarados ou declarados incorretamente, remetidos ou mantidos no exterior ou repatriados por residentes e domiciliados no País.

A adesão ao RERCT deverá ser efetuada mediante a apresentação de Declaração de Regularização Cambial e Tributária (Dercat), disponível desde 04/04/2016, em formato eletrônico, acompanhada do pagamento integral do imposto sobre a renda à alíquota de 15% (quinze por cento) incidente sobre o valor total em Real dos recursos objeto de regularização e do pagamento integral da multa de regularização em percentual de 100% (cem por cento) do imposto sobre a renda apurado.

A entrega da Dercat é facultativa, sendo necessária apenas àqueles que desejarem optar pelo RERCT.

Poderá optar pelo RERCT a pessoa física ou jurídica residente ou domiciliada no Brasil em 31 de dezembro de 2014, titular de bens e direitos de origem lícita, anteriormente a essa data, não declarados ou declarados com omissão ou incorreção em relação a dados essenciais à RFB. Também poderá ser optante o espólio cuja sucessão esteja aberta em 31/12/2014.

Não poderá optar pelo RERCT quem tiver sido condenado em ação penal cujo objeto seja um dos crimes listados no § 1º do art. 5º da Lei nº 13.254, de 2016, ainda que não transitada em julgado.

A Dercat deverá ser apresentada em formato eletrônico mediante acesso, via certificado digital, ao serviço “Declaração de Regularização Cambial e Tributária”, disponível no Centro Virtual de Atendimento (e-Cac). O período de entrega será entre 04 de abril de 2016 e 31 de outubro de 2016.

Cada declarante poderá apresentar uma única Dercat na qual deverá constar todos os bens e direitos sujeitos à regularização.

As informações que devem constar na Dercat, são:

identificação do declarante, contendo o número de inscrição no CPF, nome e data de nascimento, no caso de pessoa física; ou, no caso de pessoa jurídica, o número de inscrição no CNPJ e razão social.

identificação dos recursos, bens ou direitos a serem regularizados, existentes em 31 de dezembro de 2014, bem como a identificação da titularidade e origem;

o valor dos recursos, bens ou direitos de qualquer natureza declarados;

declaração de que os bens ou direitos de qualquer natureza declarados têm origem em atividade econômica lícita e de que as informações fornecidas são verídicas;

declaração de que não foi condenado em ação penal, ainda que não transitada em julgado, cujo objeto seja um dos crimes listados no § 1º do art. 5º da Lei nº 13.254, de 2016;

declaração de que era residente ou domiciliado no País em 31 de dezembro de 2014, segundo a legislação tributária;

declaração de que, em 14 de janeiro de 2016, não era detentor de cargos, empregos ou funções públicas de direção ou eletiva e de que não possuía cônjuge ou parente consanguíneo ou afins até o 2º(segundo) grau ou por adoção nessas condições; e

descrição das condutas praticadas pelo declarante que se enquadrem nos crimes previstos no § 1º do art. 5º da Lei nº 13.254, de 2016, e a descrição dos respectivos recursos, bens ou direitos de qualquer natureza, na hipótese de inexistência de saldo dos recursos, ou de titularidade de propriedade de bens ou direitos em 31 de dezembro de 2014.

descrição das condutas praticadas pelo declarante que se enquadrem nos crimes previstos no § 1º do art. 5º da Lei nº 13.254, de 2016, e a descrição dos respectivos recursos, bens ou direitos de qualquer natureza, na hipótese em que o bem original tenha sido posteriormente repassado à titularidade ou responsabilidade, direta ou indireta, de trust de quaisquer espécies, fundações, sociedades despersonalizadas, fideicomissos, ou dispostos mediante a entrega a pessoa física ou jurídica, personalizada ou não, para guarda, depósito, investimento, posse ou propriedade de que sejam beneficiários efetivos o interessado, seu representante ou pessoa por ele designada.

No caso de Dercat apresentada por espólio, deverão também constar o número de inscrição no CPF do meeiro e do inventariante e o nome do inventariante.

I – no caso de pessoa física, até 31 de outubro de 2016, na declaração retificadora de ajuste anual do imposto sobre a renda relativa ao exercício 2015, ano-calendário de 2014 e posteriores. Esses bens deverão ser relacionados na ficha de Bens e Direitos, discriminando as informações sobre os recursos. Deverá constar o número de recibo de entrega da Dercat exclusivamente para a declaração de ajuste do exercício de 2015;

II – no caso de pessoa jurídica, até 31 de outubro de 2016, na escrituração contábil societária relativa ao ano-calendário da adesão;

III – em ambos os casos, pessoa física e jurídica, na declaração de Capitais Brasileiros no Exterior (CBE), disponível no sítio do Banco Central do Brasil na internet, conforme definido pela Circular BCB nº 3.787, de 17 de março de 2016.

Para maiores informações deve ser acessado o link:

https://idg.receita.fazenda.gov.br/orientacao/tributaria/declaracoes-e-demonstrativos/dercat-declaracao-de-regularizacao-cambial-e-tributaria/perguntas-e-respostas-dercat-versao-1.0

Base Legal: Ato Declaratório Executivo RFB N° 002/2016 e Instrução Normativa RFB n° 1.627/2016

Matéria: Seteco

Receita prorroga prazo de entrega do e-Financeira

A prorrogação do prazo de entrega da e-Financeira relativo aos fatos ocorridos em 2015 decorre de solicitação das instituições financeiras em razão da necessidade de que houvesse maior prazo para concluírem seus procedimentos internos de geração das informações estabelecidas na IN RFB nº 1.571, de 2 de julho de 2015, que tinha como prazo final 31 de maio de 2016.

O novo prazo para entrega dessas informações é 12 de agosto de 2016.

O mesmo ato prorrogou para o último dia útil de novembro o prazo para entrega das informações relativas ao primeiro semestre de 2016.

A Instrução Normativa RFB nº 1.647, foi publicada no DOU de ontem (31/5) e a Instrução Normativa RFB nº 1648 publicada no DOU de hoje (1/6).

O valor do livro razão auxiliar na entrega da ECF e ECD

Desde janeiro de 2015, os profissionais da área contábil e tributária vivem um novo paradigma em suas rotinas de apuração do IRPJ e da CSLL. Em virtude da aplicação da Lei 12.973/14, os métodos de controle para determinação destes tributos sofreram alterações significativas. Dentre as diversas mudanças, destacam-se a extinção do RTT e a opção pelo novo método de manutenção da neutralidade tributária na adoção inicial, que tiveram sua normatização pela Instrução Normativa 1.515/14, em seus artigos 160 a 175.

Para fins da adoção inicial, a norma prevê que o contribuinte deve realizar um levantamento das diferenças entre a contabilidade societária e a fiscal (FCONT) semelhante ao que era apresentado no Registro M155 do FCONT e, a partir desse levantamento, efetuar os lançamentos em sua contabilidade nas respectivas subcontas.

Junto com toda a mudança contábil necessária ao cumprimento da aplicação da norma, é necessário o correto tratamento dessas informações nas obrigações acessórias Escrituração Contábil Digital – ECD e Escrituração Contábil Fiscal – ECF. O demonstrativo da adoção inicial previsto no artigo 175 da Instrução Normativa 1.515 deverá ser apresentado via Registro Y665 da ECF. Enquanto as subcontas e seus saldos serão declarados tanto na ECD quanto na ECF.

Com relação aos lançamentos das diferenças na adoção inicial apresentados no Registro Y665, o artigo 169 da IN 1.515 prevê que caso esses lançamentos representem um grupo de ativos ou passivos, o contribuinte deverá apresentar o Razão Auxiliar com o detalhamento dos itens que compõem os lançamentos. O Razão Auxiliar é uma forma de escrituração contábil, prevista no § 1° do artigo 1.184 do Código Civil e incorporada ao SPED Contábil. Seu propósito é garantir que o registro contábil seja efetuado com individualização e clareza, nos casos em que os lançamentos são realizados de forma sintética.

Assim, as empresas que efetuaram o lançamento nas subcontas de forma sumarizada precisam apresentar o Razão Auxiliar dessas subcontas. As informações a serem declaradas nesse livro foram estabelecidas pela ADE Cofis 87/2015, e compreendem os Registros I500 a I555 da ECD. São cerca de 26 campos, que buscam um detalhamento dos itens que compõe o lançamento efetuado na subconta.

Portanto, fica evidente que as mudanças trazidas pela Lei 12.973/14 vão além das adequações contábeis e fiscais, pois impactam novos registros e na forma de apresentação dos livros digitais ao SPED. Conforme previsto na Instrução Normativa 787/07, as empresas obrigadas à entrega do Razão Auxiliar deixam de apresentar o livro tipo G (Livro Diário) e passam a entregar o tipo R (Livro Diário com Escrituração Resumida). Ou seja, para as empresas obrigadas ao Livro RAS, o tipo de escrituração passou de G para R.

Diante das inúmeras informações necessárias, a apresentação do Razão Auxiliar das Subcontas, é recomendável que as empresas revejam seus controles, elaborem de forma antecipada a composição analítica dos lançamentos, verifiquem se estão lançados de forma correta na contabilidade, estabeleçam maior sinergia entre as aéreas envolvidas na entrega das obrigações e, na medida do possível, busquem recursos sistêmicos para o controle das informações a fim de garantir o compliance da entrega da obrigação.

É importante ressaltar que a antecipação do prazo de entrega da ECD para maio e da ECF para julho deste ano é uma verdadeira corrida contra o tempo. A busca por parceiros que possuam expertise fiscal e conhecimentos sistêmicos será imprescindível para garantia da entrega no prazo e com qualidade na informação.

Matéria: Bem Parana

MEIs tem até dia 31 para entregar declaração

Os microempreendedores individuais (MEI) têm até o próximo dia 31 para entregarem a Declaração Anual Simples Nacional do MEI (DASN-SIMEI), documento obrigatório para que a empresa continue prestando serviços sem restrições.

A declaração deve ser feita e enviada via internet, seguindo as orientações disponíveis no site www.portaldoempreendedor.gov.br. De acordo com as estatísticas do Simples Nacional, atualmente a Paraíba possui 85.032 MEI registrados.

De acordo com a gerente da Unidade de Atendimento Individual, Márcia Timótheo, o empreendedor deve ficar atento ao calendário de pagamento da Declaração Anual do Simples Nacional (DASN-SIMEI), uma vez que, não cumpridas as obrigações, o MEI irá encontrar dificuldades na gestão dos seus negócios.

“É importante ele saber que todo ano deve declarar o valor do faturamento do ano anterior, que pode ser feita pelo próprio empreendedor. O prazo vai de janeiro até o dia 31 de maio de cada ano. Ele deve transmitir à Receita Federal o valor do faturamento bruto, que é o montante das vendas de mercadoria e da prestação de serviço, sem dedução de nenhuma despesa. O MEI deve ter cuidado para cumprir o prazo pois, a partir deste período haverá geração de multa”, explicou Márcia Timótheo.

Quem perder o prazo de entrega da declaração está sujeito à multa de R$ 50. O valor cai para R$ 25 caso o MEI procure regularizar sua situação antes de ser notificado pela Receita Federal. É importante lembrar que a DASN não tem relação com a declaração de Imposto de Renda Pessoa Física, cujo prazo terminou em abril.

Mesmo quem estiver inadimplente com o recolhimento mensal de tributos precisa entregar a declaração anual e regularizar a sua situação antes de completar um ano de débito.

Após 12 meses sem realizar o pagamento do imposto mensal e sem entregar a Declaração Anual, o registro da empresa é cancelado. Com isso, o empreendedor corre o risco de perder todos os benefícios previdenciários assegurados ao MEI, como auxílio-doença, licença-maternidade, pensão por morte, aposentadoria, assim como ficar impossibilitado de emitir nota fiscal.

De acordo com dados da Receita Federal, a Paraíba tem atualmente 85.359 MEI. Os microempreendedores individuais integram categoria de empresa que fatura, no máximo, R$ 60 mil por ano, e atuam em diversos ramos de atividades, como ambulantes, artesãos, vendedores de roupa, costureiras, cabeleireiros, pedreiros, eletricistas, jardineiros e encanadores.

Sebrae dá dicas para empreendedor não cair em fraudes – O Sebrae Nacional preparou uma cartilha com dicas para que o empreendedor não caia em possíveis tentativas de fraude e golpe quando for pagar a Declaração Anual Simples Nacional do MEI (DASN-SIMEI).

Entre as dicas, é preciso saber que nenhum boleto que chega pelos Correios deve ser pago, uma vez que o único meio de pagamento que o MEI deve fazer é o da DASN, emitido exclusivamente pelo Portal do Empreendedor desde o início do ano. Caso receba algum tipo de cobrança, o empreendedor não deve efetuar o pagamento, já que este seria indevido.

É destacado também que o MEI não é obrigado a se filiar a nenhuma instituição ou pagar boletos enviados pelos Correios por instituições, associações e/ou sindicatos. O Sebrae alerta ainda que a Receita Federal não manda mensagens via e-mail sem a autorização de contribuintes, nem autoriza terceiros a fazê-lo em seu nome. A única forma de comunicação eletrônica com o contribuinte é por meio do Centro Virtual de Atendimento ao Contribuinte (e-CAC), localizado em sua página na Internet.

Esses e-mails são fraudulentos e visam obter, ilegalmente, informações fiscais, bancárias e cadastrais de contribuintes. Ao clicar em links ou baixar anexos, o empreendedor terá seu computador infectado por vírus e programas que permitem acesso ilegal aos seus dados.

Assim, a orientação para os MEI que se depararem com esse tipo de mensagem é não responder, não abrir arquivos anexados, nem acionar links para endereços da Internet, excluindo imediatamente o e-mail.

O material completo com outras dicas pode ser acessado na página do Sebrae: https://bit.ly/22im2gb . Também foi criado um vídeo com o passo a passo para realizar o pagamento da declaração: https://www.youtube.com/watch?v=Co1O7UFQ-jc.

8ª Semana Nacional do MEI realiza 4.625 atendimentos na PB – A 8ª Semana Nacional do MEI, que aconteceu entre os dias 02 e 07 de maio, em 39 cidades da Paraíba, realizou 4.625 atendimentos em todo o Estado, número 43,23% maior que a meta esperada pelo Sebrae Nacional.

Durante a semana ainda foram realizadas operações de crédito que somaram R$183.409,35, em João Pessoa, e R$43.500,00, para negócios atendidos na Regional de Patos, através da liberação do CREDIAMIGO, do Bando do Nordeste do Brasil (BNB), parceiro do evento.

Participaram desta edição as cidades de João Pessoa, Bayeux, Cajazeiras, São José de Piranhas, Poço José de Moura, Campina Grande, Araruna, Cuité, Nova Floresta, Sossêgo, Picuí, Solânea, Dona Inês, Baraúna, Pedra Lavrada, Guarabira, Belém, Araçagi, Itaporanga, Piancó, Coremas, Conceição, Monteiro, Sumé, São Sebastião do Umbuzeiro, São João do Tigre, Camalaú, Congo, Coxixola, Caraúbas, Serra Branca, Amparo, Ouro Velho, Prata, São José dos Cordeiros, Patos, Pombal, Sousa e Uiraúna.

A 8ª edição da Semana Nacional do MEI contou com apoio do Instituto Nacional do Seguro Social (INSS), Sistema de Cooperativa de Créditos do Brasil (SICOOB), Banco do Nordeste do Brasil (BNB), Prefeituras Municipais, SENAI e Faculdade Internacional da Paraíba (FPB), Corpo de Bombeiros e Caixa Econômica Federal.

FONTE: Da Redação com Ascom

Entrega da ECD permite maior controle interno

Pessoas jurídicas tributadas com base no lucro real ou presumido precisam entregar a Escrituração Contábil Digital (ECD) ao Fisco até o dia 31 de maio. Criada para fins fiscais, a obrigação acessória reúne as movimentações contábeis realizadas no ano fiscal de 2015 e deve ser enviada ao Sistema Público de Escrituração Digital (Sped), programa disponibilizado pela Receita Federal. A ECD permite que as empresas substituam a impressão dos livros Diário, Razão e Auxiliares pela entrega da versão eletrônica dos mesmos documentos.

Uma instrução normativa publicada no final do ano passado diminuiu o prazo para entrega da ECD, que antes terminava no mês de junho. Joice Izabel, consultora da Drummond Advisors, explica que a obrigação começou a vigorar em 2008 apenas para empresas enquadradas no acompanhamento econômico-tributário diferenciado, ou seja, pessoas jurídicas cuja arrecadação é permanentemente monitorada pela Receita. No ano-calendário de 2009, todas as empresas optantes pelo lucro real tornaram-se sujeitas à obrigatoriedade, a qual desde 2014 inclui as seguintes personalidades jurídicas:

Empresas tributadas pelo lucro presumido que distribuírem lucros ou dividendos superior ao valor da base de cálculo do imposto de renda, subtraído de todos os impostos e contribuições a que estiverem sujeitas;

Pessoas jurídicas imunes e isentas obrigadas a apresentar a EFD Contribuições; Sociedades em Conta de Participação (SCP), como livros auxiliares do sócio ostensivo. Joice Izabel assinala que as empresas inseridas no regime do Simples Nacional não precisam enviar a ECD. Ela também observa que a obrigação pode auxiliar nos controles internos das companhias, o que inclui estoques, prestação de contas, saída e entrada de valores.

“Com isso, o domínio de aspectos tributários e fiscais pode ser maximizado, tornando mais eficiente o controle sobre erros. Ao enviar para a Receita Federal toda a escrituração da empresa, o contribuinte poderá analisar as informações das transações e verificar inexatidões e falhas”, analisa a consultora.

Para garantir a autoria da ECD, as versões eletrônicas dos livros contábeis devem conter assinatura digital com certificado de segurança emitido por entidade credenciada pela Infraestrutura de Chaves Públicas Brasileira (ICP-Brasil). Empresas que apresentarem incorreções, omissões ou não enviarem a declaração podem sofrer penalidades – como a cobrança da diferença omitida e/ou incorreta. (Com JB)

O governo alterou para julho o prazo de entrega da Escrituração Contábil Fiscal – ECF.

A novidade veio com a publicação da Instrução Normativa RFB nº 1.633/2016, que alterou a Instrução Normativa RFB nº 1.422 de 2013, que dispõe sobre a Escrituração Contábil Fiscal – ECF.

Assim, vence dia 29 de julho de 2016 o prazo para entregar a ECF do ano-calendário 2015.

A Escrituração Contábil Fiscal (ECF) substituiu a DIPJ desde 2015.

Com a alteração esta obrigação deve ser entregue até último dia útil de julho do ano posterior ao do período da escrituração no ambiente do Sistema Público de Escrituração Digital (Sped).

Na prática, esse será o segundo ano em que a entrega da DIPJ não será mais exigida.

Obrigatoriedade

São obrigadas ao preenchimento da ECF todas as pessoas jurídicas, inclusive imunes e isentas, sejam elas tributadas pelo lucro real, lucro arbitrado ou lucro presumido, exceto:

1.As pessoas jurídicas optantes pelo Simples Nacional;

2.Os órgãos públicos, às autarquias e às fundações públicas;

3.As pessoas jurídicas inativas de que trata a IN/RFB nº 1.306/2012.

Confira integra da Instrução Normativa RFB nº 1.633/2016.

SECRETARIA DA RECEITA FEDERAL DO BRASIL

INSTRUÇÃO NORMATIVA Nº 1.633, DE 3 DE MAIO DE 2016

DOU de 04-05-2016

Altera a Instrução Normativa RFB nº 1.422, de 19 de dezembro de 2013, que dispõe sobre a Escrituração Contábil Fiscal (ECF). O SECRETÁRIO DA RECEITA FEDERAL DO BRASIL, no uso das atribuições que lhe conferem os incisos III e XXVI do art. 280 do Regimento Interno da Secretaria da Receita Federal do Brasil, aprovado pela Portaria MF no – 203, de 14 de maio de 2012, e tendo em vista o disposto no art. 16 da Lei no – 9.779, de 19 de janeiro de 1999, resolve:

Art. 1º O art. 3º da Instrução Normativa RFB nº 1.422, de 19 de dezembro de 2013, passa a vigorar com a seguinte redação:

“Art. 3º A ECF será transmitida anualmente ao Sistema Público de Escrituração Digital (Sped) até o último dia útil do mês de julho do ano seguinte ao ano-calendário a que se refira.

…………………………………………………………………………………….

§ 2º Nos casos de extinção, cisão parcial, cisão total, fusão ou incorporação, a ECF deverá ser entregue pelas pessoas jurídicas extintas, cindidas, fusionadas, incorporadas e incorporadoras, até o último dia útil do 3º (terceiro) mês subsequente ao do evento.

…………………………………………………………………………………….

§ 4o Nos casos de extinção, cisão parcial, cisão total, fusão ou incorporação, ocorridos de janeiro a abril do ano-calendário, o prazo de que trata o § 2º será até o último dia útil do mês de julho do referido ano, mesmo prazo da ECF para situações normais relativas ao ano-calendário anterior.

………………………………………………………………………….” (NR)

Art. 2o – Esta Instrução Normativa entra em vigor na data de sua publicação no Diário Oficial da União.

JORGE ANTONIO DEHER RACHID

Alerta: Receita Federal altera prazos de entrega de SPEDs contábeis

31 de maio é o término do prazo da ECD, enquanto ECF deve ser transmiti da até 30 de junho.

Entre as mudanças para a área contábil em 2016, estão as alterações em relação aos prazos de entrega da Escrituração Contábil Digital (ECD) e também da Escrituração Contábil Fiscal (ECF) do Sistema Público de Escrituração Digital (SPED).

A primeira é voltada a finalidades fiscais e previdenciárias, enquanto a segunda destina-se à obtenção de dados referentes a todas as operações dispostas a impactar a composição e o valor devido da Contribuição Social sobre o Lucro Líquido (CSLL) e do Imposto sobre a Renda da Pessoa Jurídica (IRPJ).

Assim, dois atos administrativos dispõem sobre as modificações diante delas. Netspeed

Alerta: DeSTDA, Prazo de entrega em âmbito nacional é prorrogado para 20 de Agosto

Declaração de Substituição Tributária, Diferencial de Alíquota e Antecipação do Simples Nacional

O Conselho de Política Fazendária (CONFAZ) decidiu em reunião na última sexta-feira, 8 de abril, pela prorrogação da entrega da DeSTDA em nível nacional. Portanto, a medida alcança todos os estados e Distrito Federal. Fatos geradores relativos aos meses de janeiro a junho de 2016 poderão ser declarados até 20 de agosto de 2016.

Atenção: Quanto ao pagamento devido por empresas optantes pelo Simples Nacional, na condição de substituto tributário ou destinatário de mercadorias sujeita à substituição tributária por responsabilidade (antecipação tributária), aquisição de imobilizado ou materiais de uso e consumo, no Estado de Santa Catarina, continua sendo os prazos previstos nos artigos: 53, §§ 21 a 23 e 60, §§ 29 e 30 do RICMS/SC. Quanto aos demais estados , deve-se consultar a legislação do local de cada um.

Assessoria de Comunicação da Secretaria de Estado da Fazenda

I

Entrega da Rais 2015 começa em 19 de janeiro

Segundo divulgou o Ministério do Trabalho e Previdência Social (MTPS), o prazo de entrega da Relação Anual de Informações Sociais de 2015 (Rais 2015) começa no dia 19 de janeiro e vai até 18 de março de 2016. A medida foi definida por meio da Portaria N° 269, publicada no Diário Oficial da União do dia 30 de dezembro.

As informações necessárias para o preenchimento e respostas às dúvidas mais comuns sobre a Rais podem ser consultadas pelos empregadores na edição de 2015 do Manual de Orientação da Rais. As declarações devem ser enviadas pela Internet, por meio do programa gerador de arquivos GDRAIS2015. O envio da declaração é realizado mediante Certificação Digital e isento de tarifas.

Certificação Digital

Os estabelecimentos que possuem a partir de 11 vínculos empregatícios deverão utilizar a Certificação Digital para transmitirem sua declaração. Além da declaração do estabelecimento, o arquivo que tiver 11 vínculos ou mais, também deverá ser transmitido por meio de Certificação Digital. O Certificado Digital deve ser emitido por Autoridade Certificadora integrante da Infraestrutura de Chaves Públicas Brasileira (ICP Brasil) – como a Autoridade Certificadora Safeweb –, que não tenha sido revogado e que ainda esteja dentro de seu prazo de validade.

As declarações poderão ser transmitidas com o Certificado Digital de pessoa jurídica, emitido em nome do estabelecimento, ou com Certificado Digital do responsável pela entrega da declaração, sendo que este pode ser um e-CPF ou um e-CNPJ. Para os demais estabelecimentos que não se enquadram nessa obrigatoriedade, a utilização da Certificação Digital continuará facultativa, com a opção de transmitirem sua declaração por meio dessa chave privada, caso possuam.

Obrigatoriedades

São obrigados a declarar a Rais 2015 os empregadores urbanos e rurais; filiais, agências, sucursais, representações ou quaisquer outras formas de entidades vinculadas à pessoa jurídica domiciliada no exterior; autônomos ou profissionais liberais que tenham mantido empregados no ano-base; condomínios e sociedades civis; cartórios extrajudiciais e consórcios de empresas; conselhos profissionais, criados por lei, com atribuições de fiscalização do exercício profissional e as entidades paraestatais; além dos órgãos e entidades da administração direta, autárquica e fundacional dos governos federal, Estaduais, municipais e do Distrito Federal.

Os dados coletados pela Rais constituem insumos que permitem atender as necessidades da legislação da nacionalização do trabalho; do controle dos registros do Fundo de Garantia do Tempo de Serviço (FGTS); dos Sistemas de Arrecadação e de Concessão e Benefícios Previdenciários; além da identificação do trabalhador com direito ao abono salarial (PIS/Pasep) e dos estudos técnicos de natureza estatística e atuarial.

Matéria: https://blog.contadorparceirosafeweb.com.br/entrega-da-rais-2015-comeca-em-19-de-janeiro/

D-Sup: Prestadoras de Serviços devem entregar obrigação até 30/12

Termina no último dia útil de 2015 o prazo para as empresas prestadoras de serviços, enquadradas em regime especial, enviarem à Secretaria de Finanças e Desenvolvimento Econômico da Prefeitura de São Paulo a Declaração das Sociedades Uniprofissionais (D-SUP).

Esta obrigação enquadra as sociedades cujos sócios são habilitados ao exercício de uma mesma atividade e que prestam serviços de forma pessoal, em nome da sociedade, assumindo responsabilidade pessoal.

O sistema D-SUP (https://dsup.prefeitura.sp.gov.br) permite que essa declaração seja feita e enviada eletronicamente, por meio de formulário onde são apresentadas perguntas para verificar se todas as condições para manutenção do regime especial são atendidas, de acordo com a Lei nº 13.701/2003, alterada pela Lei nº 16.240/2015.

“Deixar de entregar a D-SUP implica no desenquadramento automático do regime especial de recolhimento das sociedades uniprofissionais, e esse processo gera consequente elevação da carga tributária para as empresas”, adverte a consultora tributária da King Contabilidade, Elvira de Carvalho.

A especialista lembra que deixar para entregar a D-SUP em cima da hora pode ser perigoso, visto que não raramente sistemas de informática travam por excesso de tráfego, por falhas no software ou mesmo por queda do sinal de Internet do contribuinte.

Caso ocorra o desenquadramento por alguma desconformidade o Contribuinte poderá se beneficiar do PRD, Programa de Regularização de Débitos criado pela Lei nº 16.240, de 22 de julho de 2015, destinado a promover a regularização dos débitos relativos ao ISS dos contribuintes desenquadrados da condição de SUP.

“O propósito a ser alcançado pelo PRD é dar oportunidade para que as sociedades uniprofissionais desenquadradas desse regime especial de recolhimento e que estejam inadimplentes com o município de São Paulo possam promover a regularização dos seus débitos, com menor custo financeiro, relativamente ao período em que estiveram enquadradas indevidamente como sociedade uniprofissional, passando a recolher o ISS pelo movimento econômico, em igualdade de condições no mercado”, completa Elvira.

Como forma de incentivo à regularização, os débitos relativos ao período em que o contribuinte esteve enquadrado indevidamente como sociedade uniprofissional sofrerão redução de 100% do valor atualizado do imposto, dos juros de mora e da multa para os débitos totais de até R$ 1 milhão.

O pagamento do restante dos débitos poderá ser feito em parcela única ou em até 120 parcelas. Para o pagamento parcelado desse restante também serão concedidos descontos de 80% do valor da multa e de 80% dos juros de mora. Já o contribuinte que preferir aderir ao PRD e desejar quitar seu débito em parcela única, contará com redução de 100% do valor da multa e de 100% dos juros de mora.

[useful_banner_manager banners=21 count=1]

ECF: Empresas enfrentam problemas para entrega

Em virtude das dificuldades e dos problemas enfrentados pelos contribuintes com relação à Escrituração Contábil Fiscal, SESCON-SP reivindica mais prazo para o cumprimento da obrigação acessória

O prazo para a entrega da ECF, nova obrigação acessória atrelada ao Sistema Público de Escrituração Digital – SPED, termina na próxima quarta-feira, 30 de setembro. No entanto, os contribuintes estão tendo dificuldades com o cumprimento da exigência fiscal, em virtude das inconsistências apresentadas pela plataforma, pelo programa e pela complexidade e inúmeras correções que têm sido feitas pela Receita Federal do Brasil.

Diante deste cenário, somado ao risco atrelado à obrigação de pesadas multas, o SESCON-SP entrou em contato com a RFB em São Paulo para solicitar que as empresas não sejam prejudicadas e que haja ampliação do prazo para a entrega. Em seu comunicado, o Sindicato relata e apresenta um levantamento realizado junto às organizações contábeis e empresas de softwares, que lista uma série de inconsistências e ainda problemas de adaptação, em tempo hábil, de tantas atualizações efetuadas.

“De forma responsável e coerente, pleiteamos a dilatação do prazo à Receita Federal do Brasil, pois estas questões estão dificultando e inviabilizando o cumprimento da obrigação acessória, o preço a ser pago pelo contribuinte é muito alto”, destaca o presidente do SESCON-SP, Sérgio Approbato Machado Júnior, ao reforçar ainda a complexidade e os níveis de exigências que envolvem a ECF.

A reivindicação do SESCON-SP se soma às semelhantes realizadas pela FENACON e pela Associação Comercial de São Paulo, que também pedem a ampliação do prazo de entrega. “Esperamos a sensibilidade da RFB em relação a esses problemas e que ela atenda o pleito e prorrogue o período de transmissão, que vence em menos de uma semana”, finaliza Sérgio Approbato Machado Júnior.

Sobre a ECF

A Escrituração Contábil Fiscal vem em substituição à Declaração de Informações Econômico-Fiscais da Pessoa Jurídica – DIPJ, que foi extinta a partir deste ano, e também em virtude da não obrigatoriedade de impressão do Livro de Apuração do Lucro Real.

Tradicionalmente, a entrega dos dados relativos à apuração do IRPJ e da CSLL é feita até 30 de junho, porém, este ano, em virtude da mudança, foi ampliado em três meses.

A nova exigência fiscal será entregue anualmente e esta refere-se ao ano-calendário de 2014, devendo ser entregue pelas empresas optantes do Lucro Real, do Lucro Presumido, do Lucro Arbitrado e as Imunes e Isentas. Estão desobrigadas apenas as pessoas jurídicas inativas ou optantes pelo Simples Nacional nos termos da Lei Complementar 123/2006, os órgãos e fundações públicas e as autarquias.

A não entrega ou apresentação fora do prazo da Escrituração Contábil Fiscal deixa a empresa passível de multa equivalente a 0,25%, por mês-calendário ou fração, do lucro líquido antes da incidência do imposto sobre a renda e da contribuição social sobre o lucro líquido, no período a que se refere à apuração, limitada a 10%.

Ao pontuar sobre todas as ramificações do SPED, o presidente do SESCON- SP, Sérgio Approbato Machado Júnior, ressalta que a Escrituração Contábil Fiscal é mais uma obrigação acessória que vem exigindo profissionalização das empresas e uma grande mudança cultural. “Mais uma novidade que vem impactando expressivamente a rotina das organizações, exigindo profundas adaptações, qualidade e consistência dos dados corporativos”, destaca o líder setorial, ao lembrar da riqueza de detalhes solicitados na ECF, se comparada à extinta DIPJ.

“É fundamental a máxima atenção e cuidado em relação ao conteúdo e a coerência do que for apresentado”, adverte Sérgio Approbato Machado Júnior, ao destacar que a ECF é mais uma importante ferramenta de cruzamentos de informações do Fisco, que está interligada às demais exigências fiscais ligadas ao SPED, como a Escrituração Contábil Digital – ECD, entregue pelas empresas em junho.

Importante: ECF deve ser entregue até 30 de setembro

A Escrituração Contábil Fiscal (ECF) substitui a Declaração do Imposto de Renda Pessoa Jurídica (DIPJ) a partir desse ano.

A ECF deve ser entregue até 30 de setembro do ano posterior ao do período da escrituração no ambiente do Sistema Público de Escrituração Digital (Sped). Na prática, esse será o primeiro ano em que a entrega da DIPJ não será mais exigida.

São obrigadas ao preenchimento da ECF todas as pessoas jurídicas, inclusive imunes e isentas, sejam elas tributadas pelo lucro real, lucro arbitrado ou lucro presumido, exceto:

- As pessoas jurídicas optantes pelo Simples Nacional;

- Os órgãos públicos, às autarquias e às fundações públicas;

- As pessoas jurídicas inativas de que trata a IN/RFB nº 1.306/2012;

- As pessoas jurídicas imunes e isentas que, em relação aos fatos ocorridos no ano-calendário, não tenham sido obrigadas à apresentação da Escrituração Fiscal Digital da Contribuição para o PIS/Pasep, da Contribuição para o Financiamento da Seguridade Social (Cofins) e da Contribuição Previdenciária sobre a Receita (EFD-Contribuições), nos termos da IN/RFB nº 1.252/2012.

Há que se ressaltar que, caso a pessoa jurídica tenha Sociedades em Conta de Participação (SCP), cada SCP deverá preencher e transmitir sua própria ECF, utilizando o CNPJ da pessoa jurídica que é sócia ostensiva e o CNPJ/Código de cada SCP.

Uma das inovações da ECF corresponde, para as empresas obrigadas a entrega da Escrituração Contábil Digital (ECD), à utilização dos saldos e contas da ECD para preenchimento inicial da ECF. Ademais, a ECF também recuperará os saldos finais das ECF anterior, a partir do ano-calendário 2015.

Na ECF haverá o preenchimento e controle, por meio de validações, das partes A e B do Livro Eletrônico de Apuração do Lucro Real (e-Lalur) e do Livro Eletrônico de Apuração da Base de Cálculo da CSLL (e-Lacs).

Todos os saldos informados nesses livros também serão controlados e, no caso da parte B, haverá o batimento de saldos de um ano para outro.

Finalmente, a ECF apresentará as fichas de informações econômicas e de informações gerais em novo formato de preenchimento para as empresas.

As informações para preenchimento da ECF, bem como a descrição de seus blocos, registros, campos, regras de validação e planos referenciais constam no Manual de Orientação do Leiaute da ECF, documento anexo ao Ato Declaratório Cofis no 43, de 25 de maio de 2015, e disponível para download no site do Sped www1.receita.fazenda.gov.br (Com a Tribuna-MT)

ALERTA: Empresas estão inseguras para entregar a ECF

Nova obrigação acessória, a Escrituração Contábil Fiscal – ECF que substitui e unifica a Declaração de Informações Econômico-Fiscais (DIPJ) e o FCont, deverá ser entregue pelas empresas até o dia 30 de setembro próximo.

Por ser uma obrigação nova e bastante complexa, muitas empresas ainda estão inseguras com o seu cumprimento, pois as principais fornecedoras de soluções fiscais e tributárias encontram-se em fase final de testes e liberação de seus produtos.

Contudo, o CEO da TaxWeb Compliance Fiscal, Evandro Ávila alerta as empresas para que não percam mais tempo: “Muitas empresas brasileiras já estão recorrendo a serviços de contingência para realizar a primeira entrega desta obrigação no prazo.

A principal vantagem deste serviço é que as empresas contam com o auxílio de especialistas que conhecem todas as especificidades da obrigação, garantindo que o processo seja feito em cerca de 15 a 20 dias, evitando as multas e penalidades pela perda do prazo”, explica o executivo, ressaltando que uma vez sistematizado, o cumprimento desta obrigação nos anos seguintes poderá ser realizado pelas empresas sem transtornos.

“Através da ECF, deverão ser informadas à Receita Federal do Brasil todas as operações, relativas a 2014, que influenciem na composição da base de cálculo e do valor devido do Imposto sobre a Renda da Pessoa Jurídica (IRPJ) e da Contribuição Social sobre o Lucro Líquido (CSLL)”, informa o especialista, ressaltando que apenas empresas do Simples Nacional estão livres da obrigação.

Segundo Ávila, a ECF complementa as informações contidas na Escrituração Contábil Digital (ECD), obrigação já entregue pelas empresas no último mês junho, bem como as informações de memória de Cálculo das Apurações de Imposto de Renda, contribuições sociais e ajustes do LALUR e RTT.

Atenção ao preencher a declaração da DIRF, prazo termina em 27 de fevereiro

As empresas têm até o dia 27 de fevereiro para entregar a Declaração de Imposto de Renda Retido na Fonte – Dirf. O documento informará à Receita Federal do Brasil – RFB o valor do Imposto de Renda ou contribuições retidas na fonte dos rendimentos pagos ou creditados a seus beneficiários. O mesmo deve ser apresentado por meio do Programa gerador da DIRF (PGD DIRF 2015) e entregue pelo Receitanet, no site www.receita.fazenda.gov.br.

De acordo com o consultor tributário da IOB|Sage, Antonio Teixeira, o prazo para a entrega da Dirf é o mesmo da transmissão do Informe de Rendimentos aos trabalhadores e clientes pessoas físicas de bancos, corretoras, planos de saúde a áreas afins.

O especialista esclarece ainda que a Dirf 2015 deve ser transmitida pelas empresas obrigatoriamente com a assinatura digital, exceto as optantes pelo Simples Nacional e os condomínios edilícios que têm até dez empregados.

“Aqueles que não arcarem com o compromisso, ou emitirem a declaração após o prazo, estarão sujeitos à multa mínima de R$ 500. Já as pessoas jurídicas inativas e os optantes pelo Supersimples que não entregarem a declaração até a data estipulada pelo fisco pagarão multa de R$ 200 no mínimo”.

No preenchimento da Dirf 2015, os rendimentos tributáveis informados deverão ser especificados de acordo com a Tabela de Códigos de Retenção Obrigatórios anexa à Instrução Normativa RFB nº 1.503/2014.

Ele recomenda muita atenção na hora da transmissão dos dados, uma vez que a RFB cruzará as informações da Dirf com os dos informes de rendimentos para saber se os valores declarados no Imposto de Renda das pessoas físicas estão de acordo com o que foi informado pelas empresas, bancos, sociedades corretoras, planos de saúde e afins. “Se houver diferenças, o contribuinte cairá na malha fina”.

Obrigação

Estão obrigadas a entregar a declaração todas as pessoas jurídicas e físicas que pagaram ou creditaram rendimentos sobre os quais tenha incidido retenção do Imposto sobre a Renda Retido na Fonte, ainda que em um único mês do ano-calendário, por si ou como representantes de terceiros, como os estabelecimentos matrizes de pessoas jurídicas de direito privado domiciliados no Brasil, inclusive os imunes ou isentos; as empresas de direito público; filiais, sucursais ou representações de pessoas jurídicas com sede no exterior; empresas individuais; caixas, associações e organizações sindicais de empregados e empregadores; titulares de serviços notariais e de registro; condomínios edilícios; pessoas físicas; instituições administradoras ou intermediadoras de fundos ou clubes de investimentos; órgãos gestores de mão de obra do trabalho portuário; candidatos a cargos eletivos, inclusive vices e suplentes; e comitês financeiros dos partidos políticos, entre outros.

(IOB|Sage)